近日,资本市场以实实在在的投资者数据证明了自己“顶流”的地位。

中国结算发布最新的投资者统计数据显示,截至今年1月末,投资者数量达17986.92万,A股投资者逾17925.22万。其中,1月份单月新增209.43万投资者(自然人209.05万,非自然人0.38万),这也是自2020年7月份后,单月新增投资者数量再破200万。与之相呼应的数据是,今年以来的36个交易日中,有21个交易日沪深两市合计成交额破万亿元(1月份的20个交易日中,有16个交易日破万亿元)。

笔者认为,上述投资者开户和成交的流量数据,印证了资本市场深化改革和提升上市公司质量等政策对投资端信心的激发,也是未来进一步提高直接融资比重的流动性基础。不过,不可忽视的是,从自然人投资者与机构数量对比、增速对比来看,A股市场投资者结构还有优化空间。

首先,1月份开户数快速增加,展现了投资者对于参与资本市场投资活动的积极态度,同时也表现出对于分享资本市场改革发展红利的信心。

去年以来,顶层设计多次聚焦资本市场发展,新证券法实施以来资本市场投资者保护获得更充分重视,注册制由增量向存量成功推进,提高上市公司质量升级至40余个省部级行政单位协同推进,中介机构责任继续压实,对外开放水平稳步提升……资本市场改革逐步深化、市场生态优化、融资端活力增强,投资端财富效应进一步显现。因此,新投资者“跑步进入”资本市场有着相当的合理性和必然性。

当然,开户仅仅是投资的前置性条件,对于资本市场投资端“流量变现”的能力,仍需结合成交、估值等数据进一步观察。

其次,投资者积极入市为提高直接融资比重夯实了基础,也为资本市场进一步服务实体经济高质量发展提供了流动性保障。

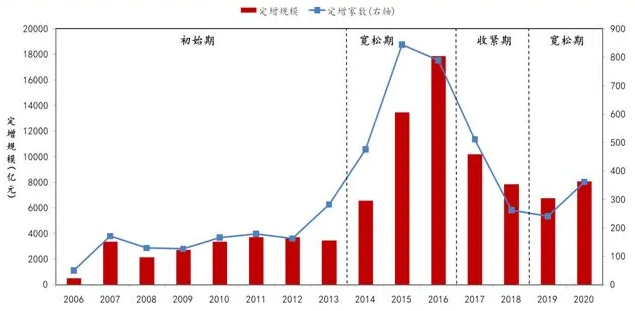

《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》提出,全面实行股票发行注册制,建立常态化退市机制,提高直接融资比重。

此外,证监会去年10月份提出的“十四五”时期资本市场六方面重点工作中,第一个方面也是“着眼于提高直接融资比重,加快完善多层次资本市场体系,进一步畅通直接投融资入口,不断完善有利于扩大直接融资、鼓励长期投资的制度安排”。

对于资本市场而言,投融资需要不断达成更高水平的动平衡。提高直接融资比重,为融资端规划了发展蓝图,而投资端也需要对此作出相应响应。直观来看,投资端流动性的增加有两个路径:其一是存量投资者的增量资金或财富增值;其二则正是新增投资者入市带来的增量资金。相对而言,市场对投资者数量变量的观测更为直观,因此将其视为流动性和市场信心的重要“风向标”之一。

第三,资本市场投资端最终呈现的力量,是资金的合力,甚至可能容纳了部分投资者的非理性拉动力。因此,相对于数量的快速增加,资本市场更需要质量持续提升、结构不断优化的投资者。

衡量投资者质量有多个视角,包括专业知识储备、获得信息能力、资金的长短期限属性、抗压能力等方面。综合来看,机构投资者在普遍意义上更具优势,这也是为什么政策面持续推动中长期机构投资者入市。

不过,从1月份的新增投资者数量来看,当月新增机构投资者大幅弱于自然人投资者,两者的入市数量比为1:550,而去年12月份该比值为1:323。虽然从更具“话语权”的持股市值来判断,机构投资者与自然人投资者的差距并不如数量般悬殊,但投资者结构显然仍存在优化空间。

笔者认为,新增投资者快速入市虽然无疑能够给资本市场带来流量红利,但是也在一定增度上增加了不确定性风险,只有与优质投资理念共舞,将“流量”进化为“质量”,新增投资者才能真正成为资本市场高质量发展的基石。(张歆)