随着上市公司年报陆续披露,QFII去年四季度的持仓情况陆续“浮出水面”。《证券日报》记者根据同花顺数据统计发现,截至3月22日,在已披露年报的上市公司中,共有43家公司前十大流通股股东中出现QFII的身影。其中,有26只个股成为2020年四季度QFII新进、增持的重点目标。上述26只QFII新进、增持的个股主要扎堆在化工、电子等两行业。

接受《证券日报》记者采访的私募排排网研究主管刘有华表示,“站在当前时点来看,化工和电子板块经过近期回调之后,估值优势开始凸显出来。从基本面来看,电子和化工行情依旧处于景气周期,化工行业受益于需求端的持续复苏,上半年价格有望持续上升,提升公司业绩,因此看好其景气度持续复苏下的机会。电子行业同样处于景气上行周期中,国产替代持续加速的大背景下,受益于汽车电子、5G基站建设和5G智能手机带来的增量需求推动,电子元器件依旧处于供不应求的局面,并且有望开启高增长模式,迈入成长新阶段。”

“电子板块已经连续调整很长时间,很多股票估值已经处于历史低位,随着全球疫情逐步缓解,世界经济将逐步恢复,A股电子行业也开始恢复,这一点从全球‘芯片荒’就能明显看出,预计后市电子行业会迎来一波复苏行情。与电子行业有些相似,化工行业经过几年底部发展,既处在行业顺周期的上升阶段,更遇到全球疫情这样一个特殊事件,中国化工行业迎来一次全球供应链调整带来的发展机遇,两者叠加形成化工行业量价齐升的行情,预计后市电子和化工行业将会有所表现,值得期待。”安爵资产董事长刘岩对《证券日报》记者表示。

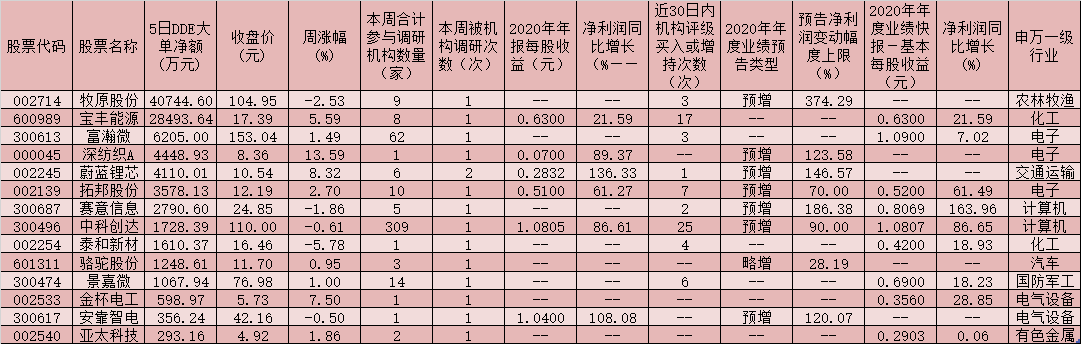

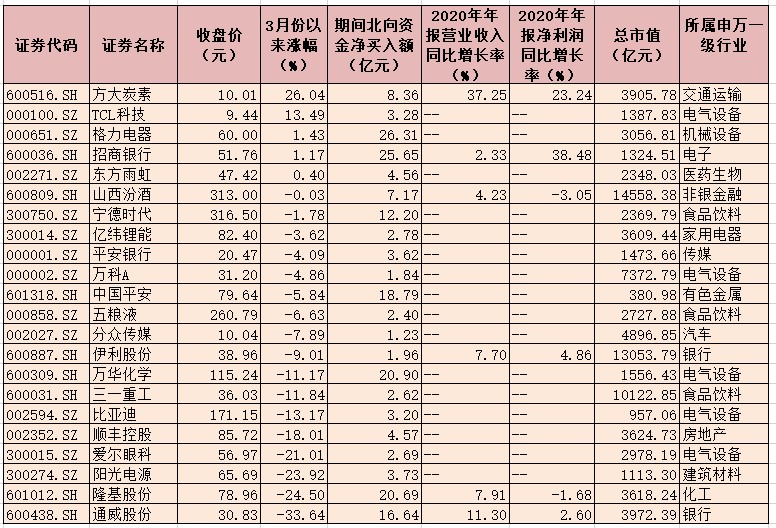

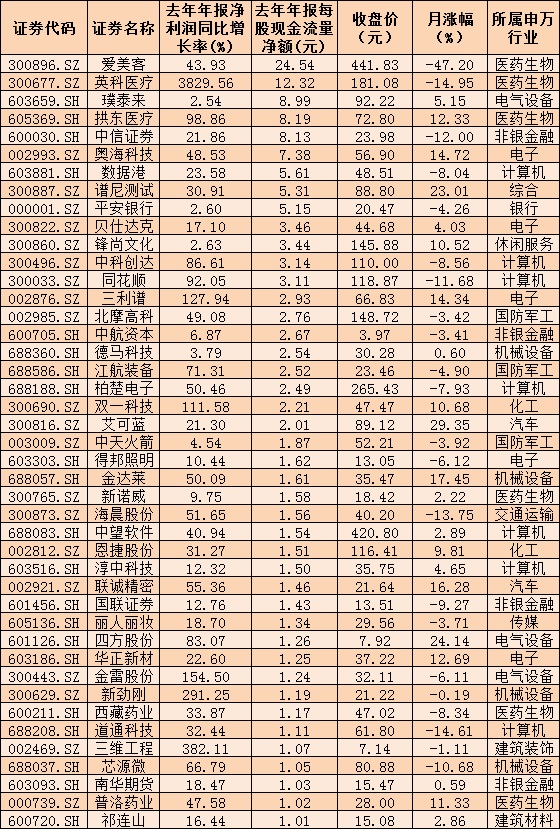

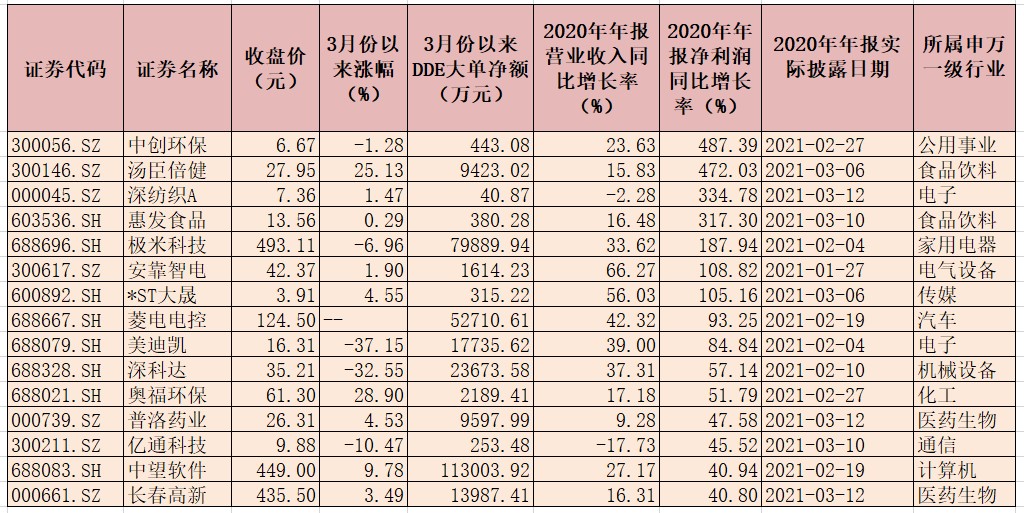

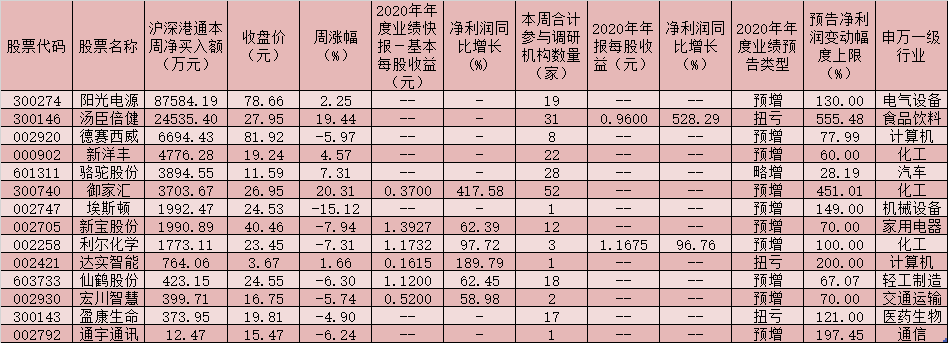

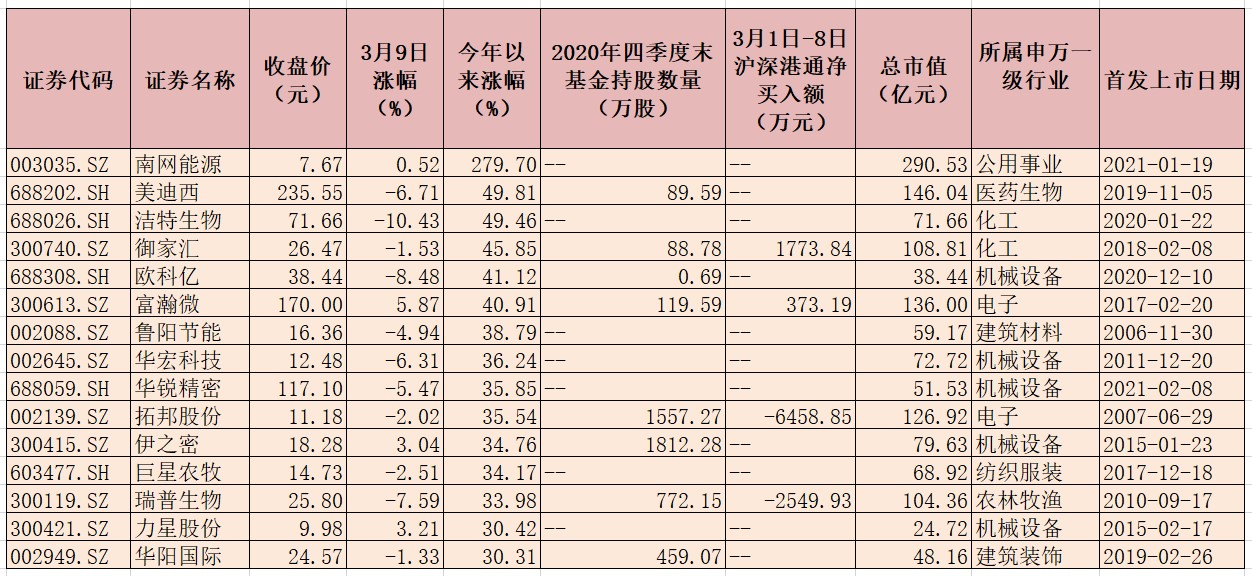

新进方面,截至去年四季度末,QFII新进持有22只个股,TCL科技、万华化学等2只个股新进数量均超1000万股,分别达到20501.43万股、1317.85万股,拓邦股份、利安隆、瑞普生物、奥海科技、上纬新材、同花顺、甘肃电投、山东赫达、泰晶科技、数据港、先惠技术等11只个股在此期间QFII新进数量也均在百万股以上。

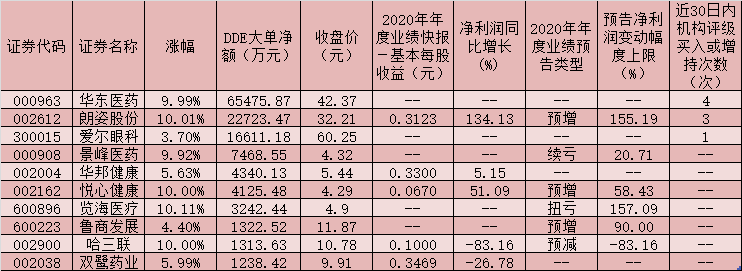

增持方面,截至去年四季度末,QFII继续对飞亚达、北陆药业、奥福环保、新劲刚等4只个股进行加仓操作,QFII增持数量分别为175.81万股、18.62万股、14.55万股、0.22万股。

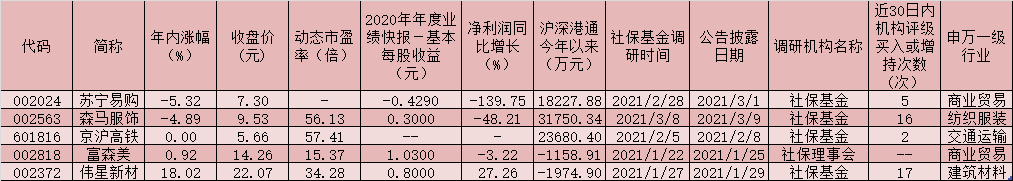

进一步梳理发现,TCL科技、万华化学、和而泰、宏发股份、北新建材、拓邦股份、华润三九、瑞普生物、数据港、飞亚达、奥福环保等11只个股被社保基金与QFII同时持仓。

业绩增长稳定、确定性高是QFII选股的主要准则。统计显示,上述26家获QFII新进、增持的公司中,有22家公司2020年全年净利润实现同比增长,占比逾八成。其中,新劲刚、泰晶科技、瑞普生物等3家公司报告期内净利润均实现同比翻番,同花顺、TCL科技、拓邦股份、山东赫达、金力永磁、奥福环保、上纬新材等2020年全年净利润均实现50%以上增幅。

二级市场方面,上述QFII持仓股今年1月份以来股价表现同样可圈可点,有24只QFII持仓股期间股价实现上涨,占比近六成。山东赫达、瑞普生物、拓邦股份等3只个股期间股价表现抢眼,累计涨幅分别达到73.31%、56.89%、54.75%。

对于后市的投资机会,兴业证券策略团队表示,站在当前时间点,市场调整进入后段,最大的冲击可能已经过去,诸多强势板块回到2020年三季度水平,低估值板块完成一轮估值修复。后市应把握三条主线:一是全球复苏,量价齐升的中上游周期制造品;二是从疫情中逐步恢复的服务型消费;三是碳中和主线。(赵子强 任世碧)