“一季度银行业基本面稳中向好,利润实现正增,资产质量继续改善,继续看好银行板块表现。”中银国际证券在研报中如此表述。

4月20日晚间,平安银行发布首份上市银行一季度业绩报告。从数据上看,今年一季度,平安银行实现净利润101.32亿元,同比增长18.5%。不仅快于去年同期14.8%的增速,更是自2015年以来一季度净利润增长最快的一年。

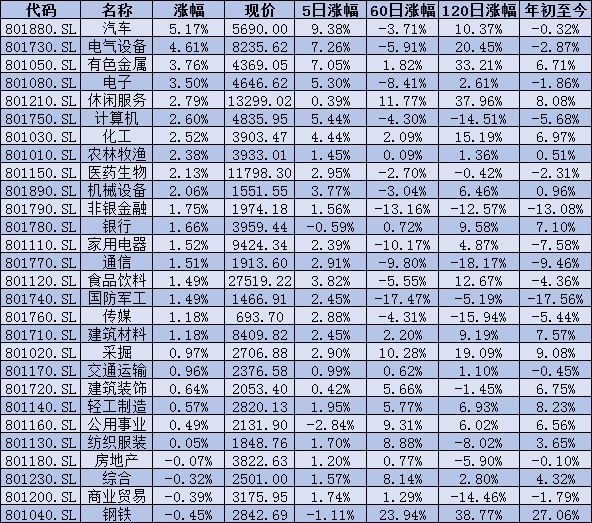

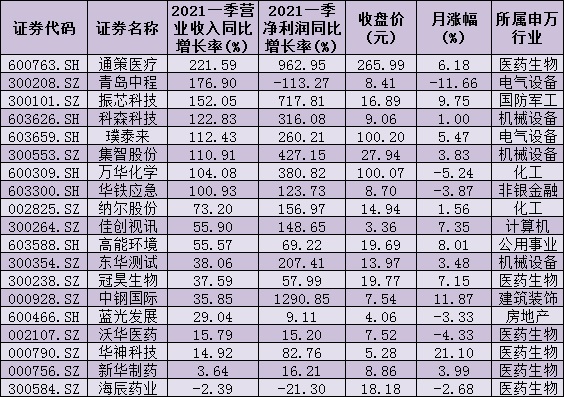

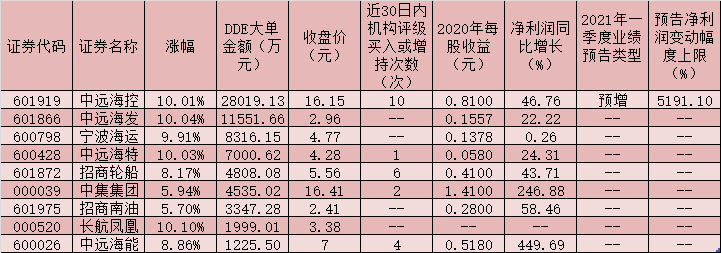

超预期的业绩表现点燃银行股热情,4月21日,沪深两市股指涨跌互现之际,银行业指数涨幅达到1.72%,位居申万一级行业第二名。

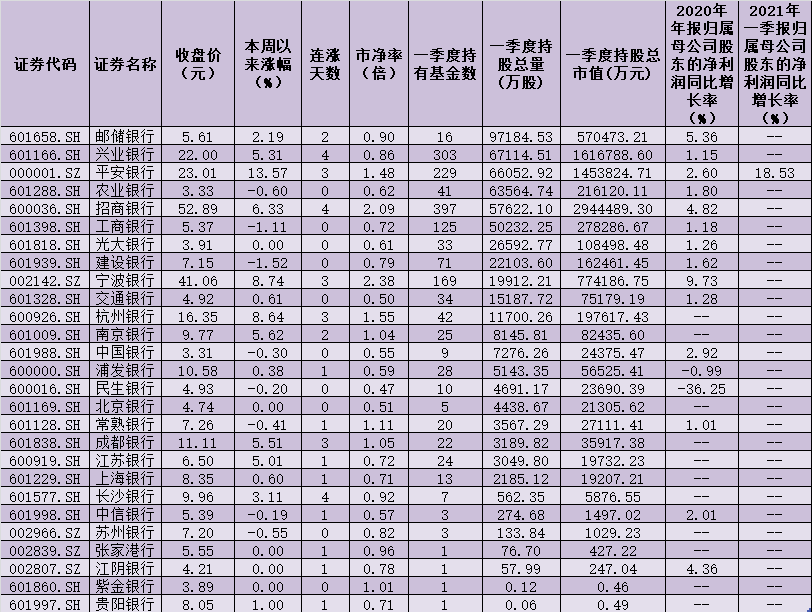

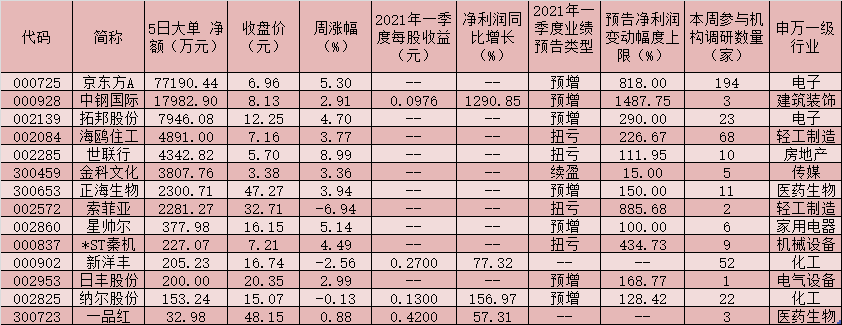

从个股情况来看,9只银行股实现连续上涨,招商银行、兴业银行、长沙银行等3只个股连涨天数均达到4天。而从本周涨幅来看,11只银行股跑赢大盘(沪指期间累计涨幅为1.35%),平安银行期间累计涨幅居首,达到13.57%,紧随其后的宁波银行、杭州银行、招商银行期间累计涨幅也均在6%以上。

“银行板块作为典型的顺周期板块,受益于经济的复苏,所以整体一季度的业绩可能会超出市场预期,因此银行板块整体的配置价值也越来越凸显,同时还因为一季报的出色表现获得了市场资金的关注,公募等机构也在大举加仓银行股,提升银行股的配置比例。”私募排排网基金经理胡泊在接受《证券日报》记者采访时进一步表示,看好银行股的长期配置价值,回调过程都是一个不错的介入良机。

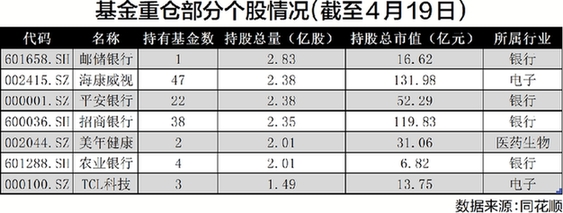

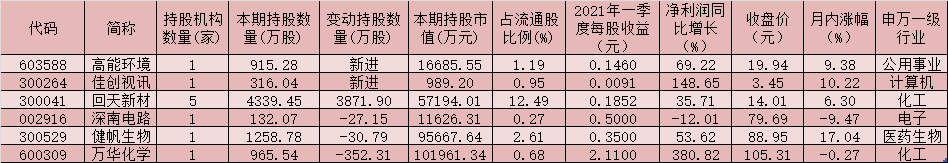

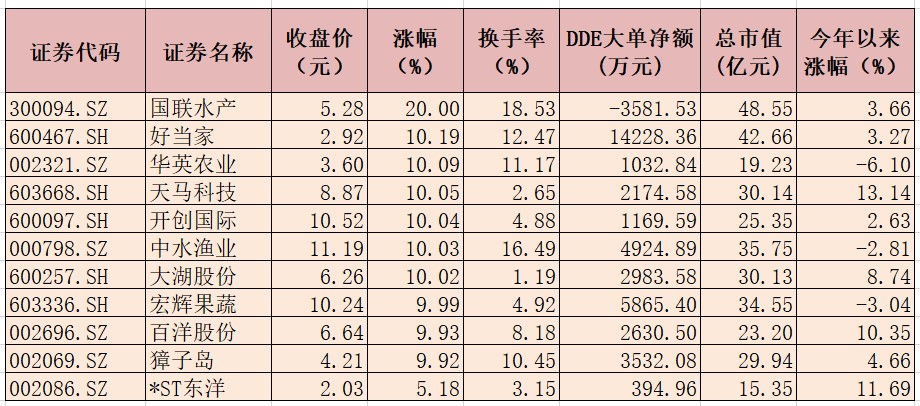

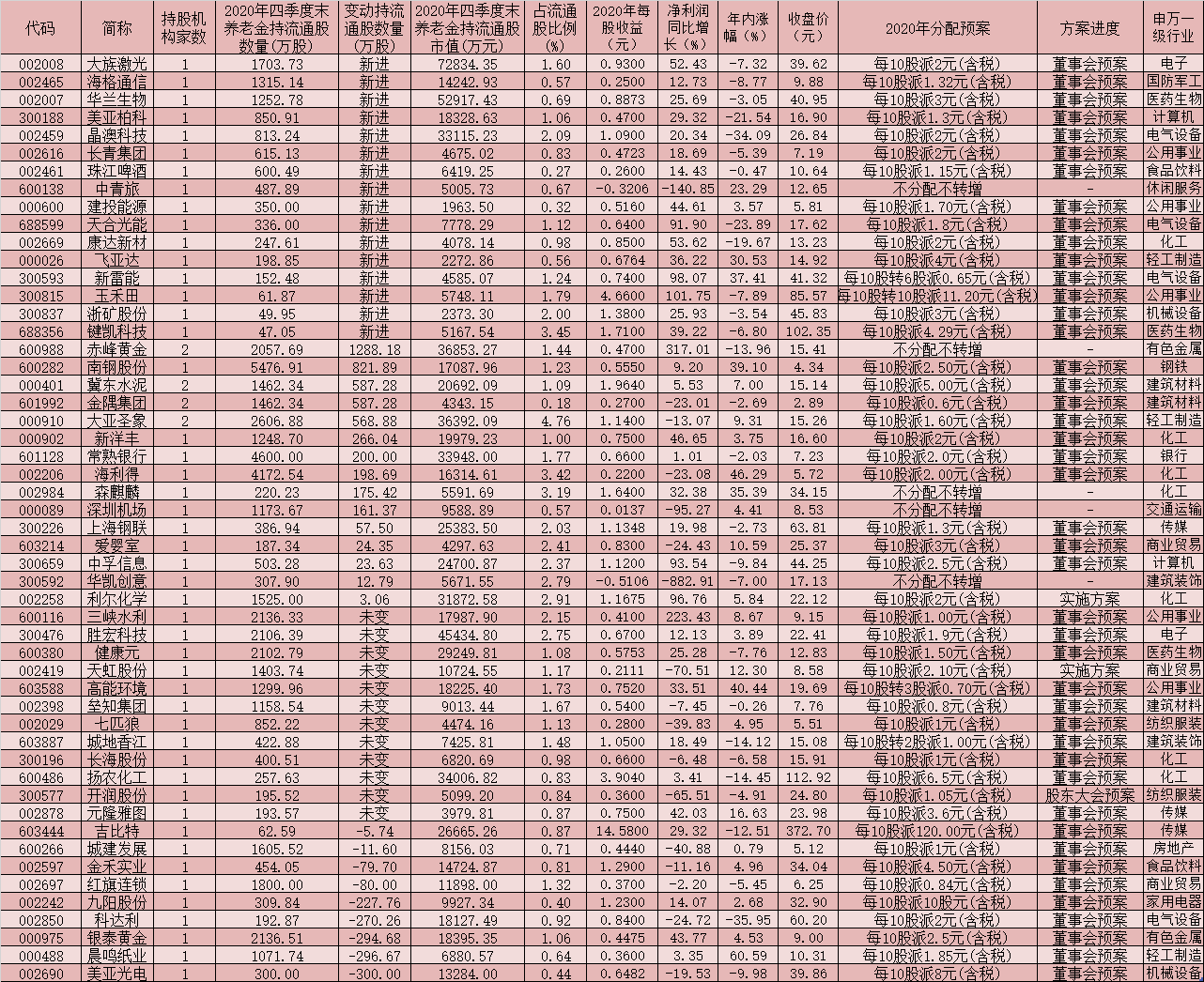

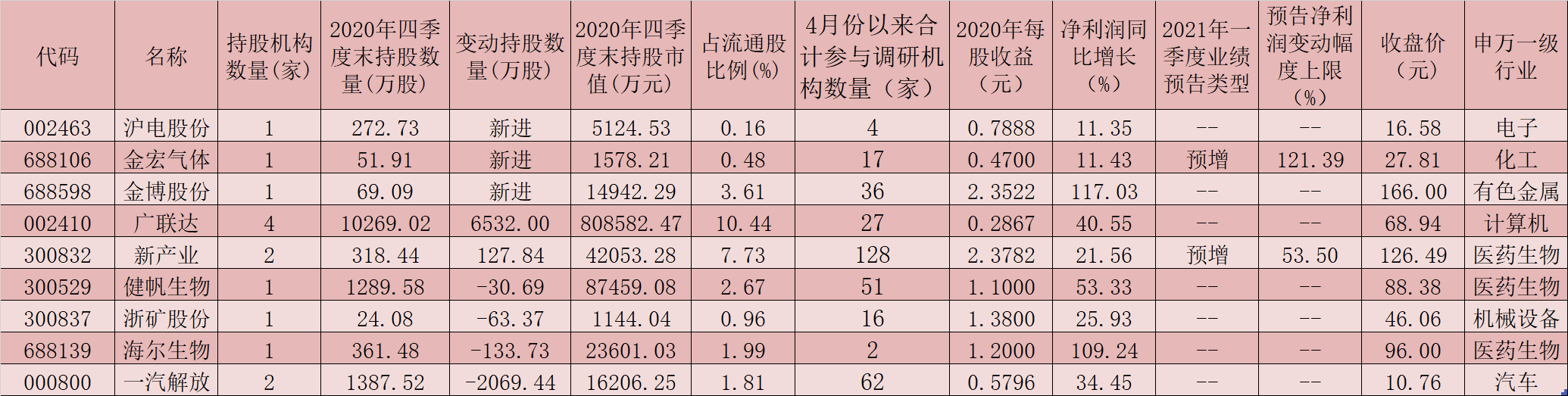

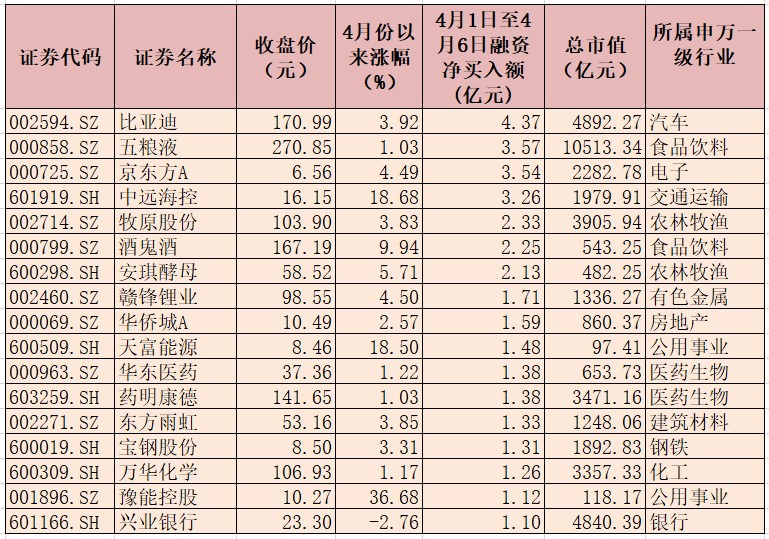

《证券日报》记者根据同花顺数据统计发现,截至4月21日,已公布的基金一季报中,共有27只银行股获基金重仓持有,占行业内成分股比例达到71.05%,持股总量达到54.01亿股,持股市值达到871.73亿元。其中,11只银行股一季度获基金增持,有20只个股基金持股数量超2000万股,邮储银行、兴业银行、平安银行、农业银行、招商银行、工商银行等个股基金持股数量在5亿股以上。

安爵资产董事长刘岩对记者表示,银行股这轮启动,跟最近公募基金一季报持仓数据有些关系。其中,张坤的易方达蓝筹加仓招行、平安,完全逆转去年风格,也让更多投资者意识到主流机构的投资方向变化。在易方达蓝筹精选2020年报中,招商银行位列15名,持股数量为2700万股。到了2021年一季报,A股招商银行已经被增持到1.13亿股;而港股的招商银行则是一季度首次被纳入股票组合。平安银行同样是2021年一季度首次被纳入股票组合,被大手笔买入1.3亿股,位列第十位。

那么,为什么越来越多的资金选择加仓银行股呢?

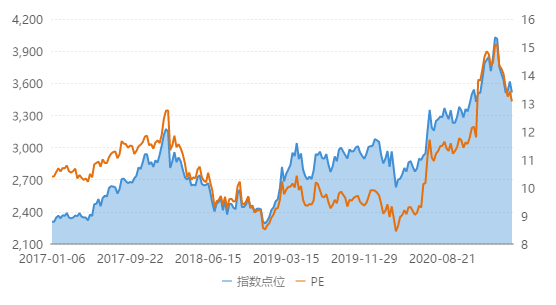

刘岩认为,在去年白酒、新能源等核心资产飞速上涨的过程中,银行板块估值也一度下挫到历史低位,两相对比形成一个非常完美的投资机会。进入2021年一季度,减持已经估值过高的资产,转而用业绩良好估值非常低的银行来逐步对冲原来持仓高位风险,然后再等待银行业绩出现高增长,进而实现管理资产风险的完美规避。长期看,最终决定股价的还是公司的基本面,只要银行的业绩能持续成长,未来估值只会更高,特别是已经连续多年低谷的情况下,向上的动能也会加大。

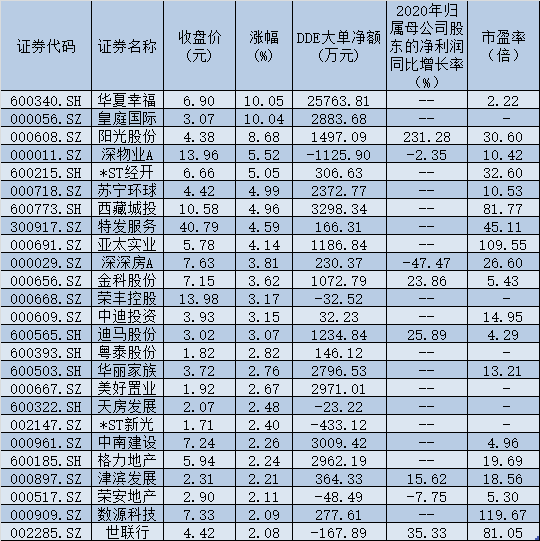

可以看到,截至4月21日收盘,仍有27只银行股最新市净率不足1倍,占行业内成份股比例超过七成,华夏银行、民生银行、交通银行、渝农商行、北京银行、中国银行、中信银行、浦发银行等8只个股最新市净率均低于0.6倍。

光大证券表示,2021年一季度银行业经营稳定,优质银行仍将获得较好的营收及盈利表现,前期回撤较大的优质银行股,在调整相对充分的基础上,可能存在较好的季报行情。

尽管4月份以来唱多银行股的研报就高达百余份,但是也有部分私募观点较为悲观。

建泓时代投资总监赵媛媛在接受《证券日报》记者采访时表示,银行股的涨势并不能持续。银行股基本面的改善通常需要经济增速和利率同时上行,这通常发生在经济增长后半段。目前经济增速平稳,根据测算,名义利率大概率也将在一月后进入缓慢下行通道。因此,不建议追涨银行股,一个月以后风格可能更多在成长股。

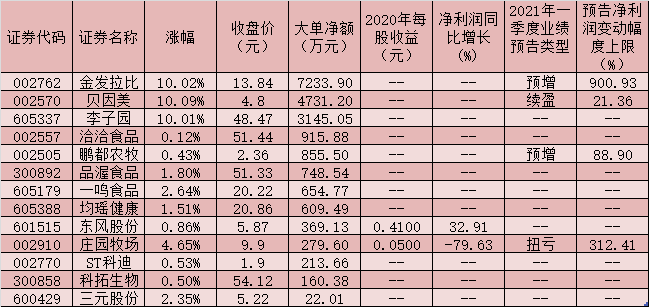

表:截至4月21日基金持有银行股情况一览

(吴珊)