棕榈油期货价格自去年4月国内疫情得到有效控制以来,在产地去库、消费好转的带动下逐渐上行。此外,印度作为棕榈油消费大国,成为影响棕榈油贸易流向的重点因素。结合棕榈油产地和国内国际消费特点分析,笔者认为,棕榈油产地形成累库趋势的概率不大,逢低做多仍是短期可行的策略。

产地现货报价坚挺

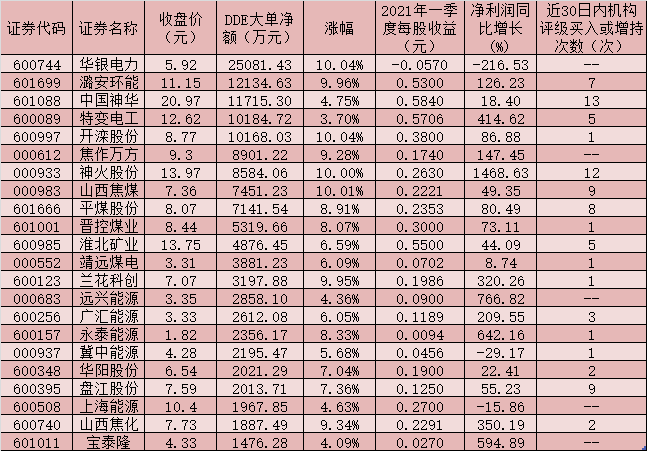

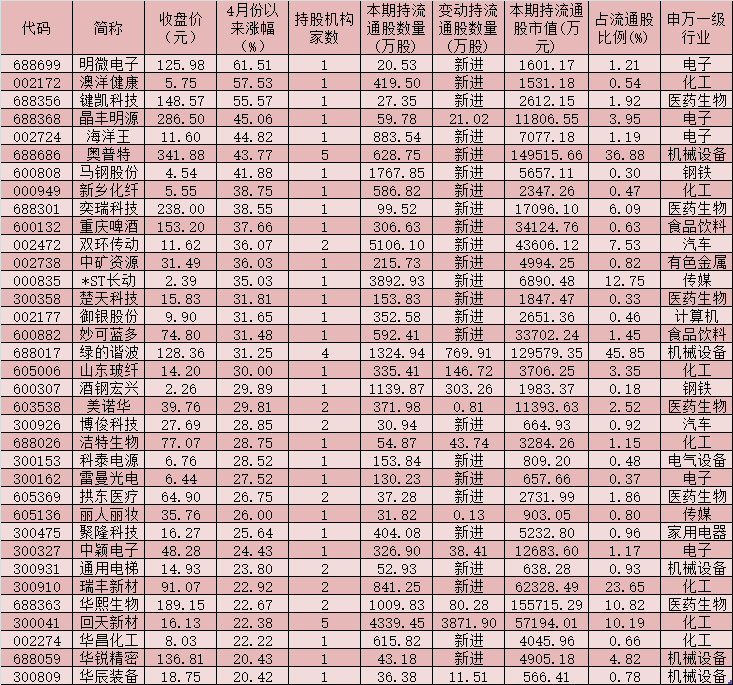

数据显示,截至5月5日,马来西亚棕榈油报价坚挺,33度精炼棕榈油报价除6月船期报价环比下调0.7%、7—9月船期环比持平外,5月船期、10—12月船期报价均环比上涨。此外,24度精炼棕榈油报价除6月船期报价环比下调0.5%外,5月船期、10—12月船期报价均环比上涨。

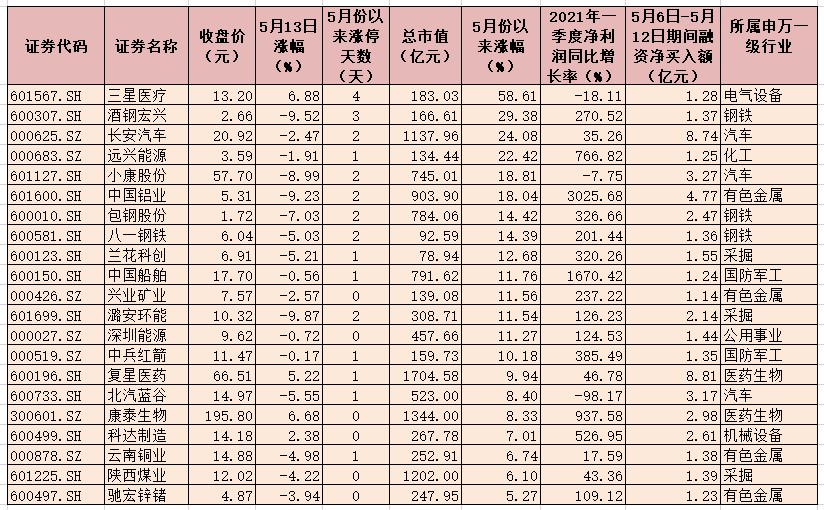

表为马来西亚精炼棕榈油报价

马来西亚减产趋势明确

疫情原因导致劳动力短缺,2020年马来西亚棕榈油产量呈下降趋势。数据显示,2020年棕榈油单产为16.73吨/公顷,2017年为17.89吨/公顷,2018年为17.19吨/公顷。此外,2020年马来西亚毛棕榈油产量为1910万吨,环比下降3.76%。2021年,随着马来西亚疫情逐步得到控制,棕榈油产量预计能恢复到1950万吨,但相较疫情前的正常水平仍偏低。

MPOB供需报告显示,4月,马来西亚棕榈油产量为152万吨,环比上升6.98%,但低于预期;出口量为134万吨,环比上升12.62%,也高于预期。与此同时,马来西亚国内消费量为19万吨,环比下降18.04%;库存为155万吨,环比上升7.07%。尽管库存小幅累积,但马来西亚棕榈油产量下滑的总趋势未改。

印尼内耗和出口预计良好

印尼棕榈油研究院预计,源于天气条件良好,2021年印尼棕榈油产量将达到5569万吨,同比提高7%。不过,印尼作为全球上最大的生物柴油生产国,日产量超过13万桶。此外,为推进棕榈油出口,其可能会将棕榈油出口税调低100美元/吨。对棕榈油的内耗和出口可以消化印尼相当一部分库存压力。

印度疫情影响甚微

印度棕榈油进口自2月的低点390万吨反弹至3月的509万吨,4月疫情再度暴发,但对棕榈油进口的影响不大。4月,马来西亚出口至印度35.46万吨棕榈油,环比上升53%。观察印度棕榈油库存现状,1687万吨的总库存处于历年同期较低水平,目前港口库存为463万吨,同比下降约30%。港口库存一般是可食用库存,反映出印度实际需求大概率不会因疫情受到过多影响,进口不会呈现断崖式下滑。

国内港口库存偏低

截至5月10日当周,全国主要港口棕榈油库存为40.35万吨,较前一周增加0.64万吨,增幅为1.61%;较去年同期下降11.05万吨,降幅为21.5%,仍为过去5年同期最低值。国内棕榈油港口现货库存偏低,支撑对棕榈油的采购需求。

此外,截至5月10日,全国主要油厂豆油库存68万吨,周环比增加5万吨,月环比增加8万吨,但较近3年的同期均值下降51万吨。随着大豆到港量的增加,压榨量随之提升,进而加大豆油累库风险。豆油价格承压将限制棕榈油价格上行高度,但其上涨趋势不变,只是波动性增强。