近日,回购连续在A股市场“抢头条”。

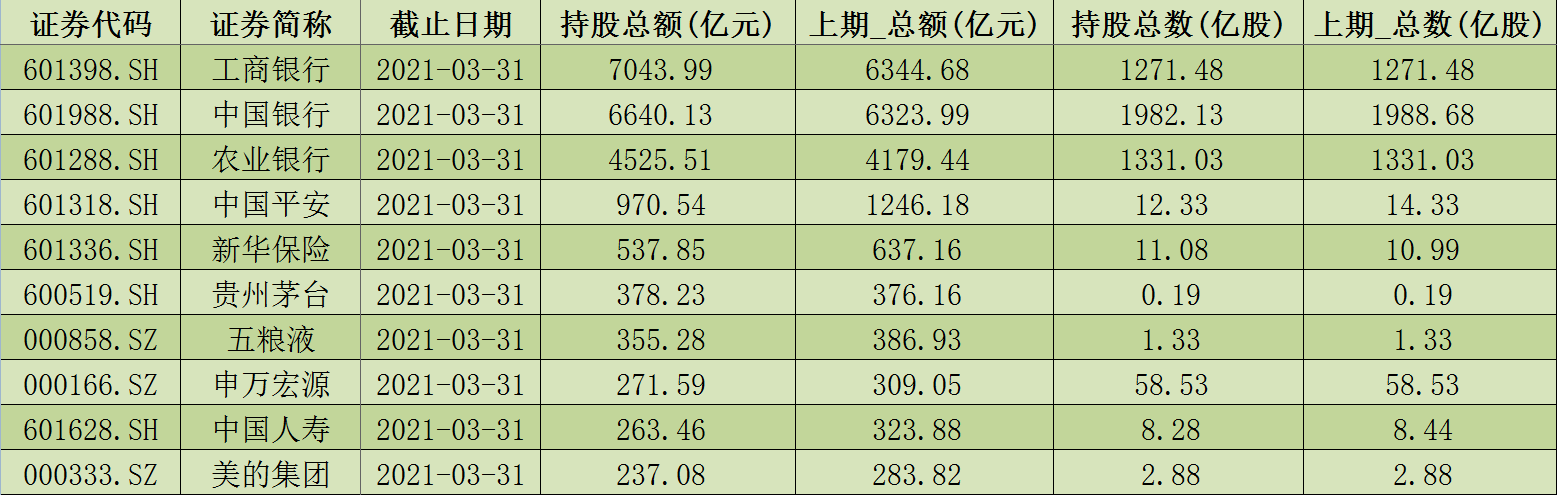

5月11日晚间,多家上市公司披露回购意向或进展。其中,中国联通表示,截至5月10日,公司通过集中竞价交易方式已累计回购股份占公司总股本的比例约为1.06%,已支付的总金额为14.02亿元。这也是继美的集团日前发布公告拟斥资最低25亿元、最高50亿元进行新一轮回购后,又一家宣布大手笔回购的公司。

更为有趣的是,美的集团等公司的回购引发了投资者对于“榜样效应”的期待。笔者注意到,今年以来,投资者已经多次(超48家次)在沪深交易所互动平台喊话上市公司学习美的集团主动进行回购等市值管理。对此,笔者认为,有两个关键点值得深入思考:

其一,投资者缘何如此羡慕“别人家的回购”?

回购的火热,实际上起步于2018年11月份,监管部门进一步完善规则,激发上市公司回购意愿,且提高可操作性。表现在个体上,越来越多价值被低估的白马公司尝试通过回购的方式“唤醒估值”。同时,资本市场深改不断推进带来的生态改善,为上市公司回购提供了坚实的土壤,促进优质公司有能力、有意愿更好的保护投资者、保护自身资本运作的环境。

而且,回购作为上市公司的“肢体语言”,向投资者传达了相关公司业绩稳健、现金流充裕、价值低估等多重信息。A股市场是“信心+信息”的市场,不同主体间的信息不对称客观存在。上市公司通过回购,能够合规地向投资者传递成长价值信号,在部分情况下,还能够稳定估值、辅助公司其他资本运作顺畅进行,可以说是一举多得。当然,回购也并非适用所有公司。投资者在对持股公司发出“灵魂拷问”之前,也需要对公司所处的发展阶段进行考虑。对于处于规模扩张关键期或业绩快速上升期的公司而言,大笔资金用于回购显然有些大“财”小用。

其二,2019年以来,包括金融业龙头在内的多家上市公司实施了大规模回购,投资者为何喊话向美的集团“抄作业”?

答案其实很简单。不包括近期公布的回购方案,2019年以来,美的集团已经进行了三轮回购:2019年2月份-2020年2月份,美的集团以自有资金累计回购6218万股股份,耗资32亿元;2020年2月份-10月份,公司回购4183万股股份,耗资近27亿元,此次方案实施的亮点还在于将回购价格上限从不超过63.41元/股调整为不超过75元/股。回购敢于“涨价”,从一个侧面说明上市公司对于前景充满信心。毕竟,动辄数亿元、数十亿元的回购耗资规模,对于上市公司财务指标健康度、发展速度都是考验,只有有信心消化回购以及“涨价成本”的上市公司,才可能上调价格上限;此后在2021年2月份-4月份,美的集团共斥资86.64亿元,完成新一轮回购。

从上述美的集团实施回购的特点来看,其动用资金规模大、连续性强、价格诚意足,且在部分实施阶段确实对市值管理发挥了明显作用。因此,展示了“榜样力量”的美的集团,自然成为投资者最希望“自家股票”对标的“好孩子”。( 张歆)