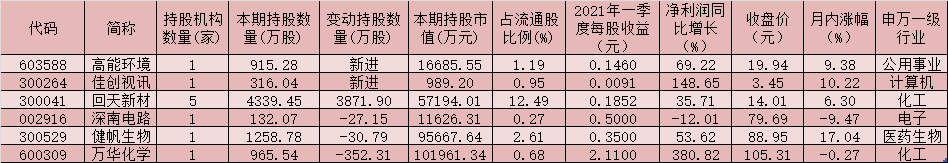

随着一季报陆续披露,多家百亿元级私募持仓情况再度呈现。《证券日报》记者根据最新数据发现,19家百亿元级私募一季度合计持有个股61只,持股市值超过308亿元;其中,高毅资产无论是在持股数量还是持股市值,均位居首位,分别为12只个股、229.67亿元。

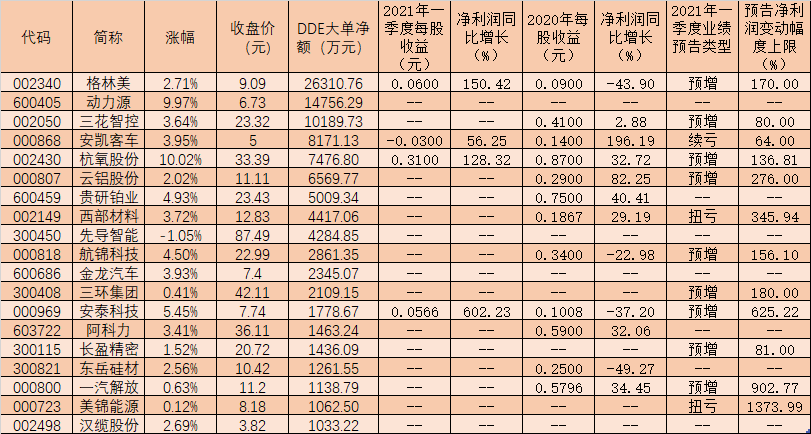

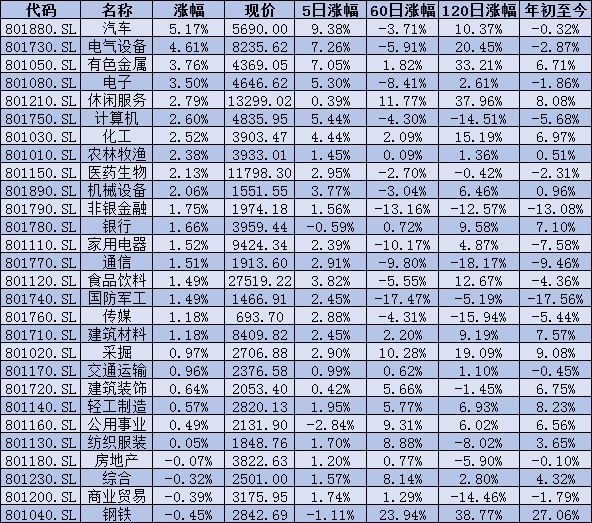

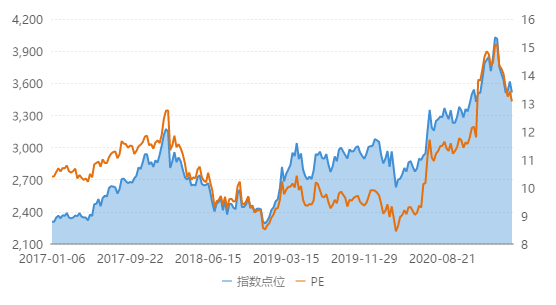

多位私募人士告诉《证券日报》记者,一季度A股市场投资风格转换,不少百亿元级私募不断调仓或换仓,且持有的板块转变明显,整体来看,估值相对较低的制造业个股成为了多数私募的重心。展望二季度,市场投资机会或更加明显,更多将体现在“低估值+业绩修复”等偏防御的方向。

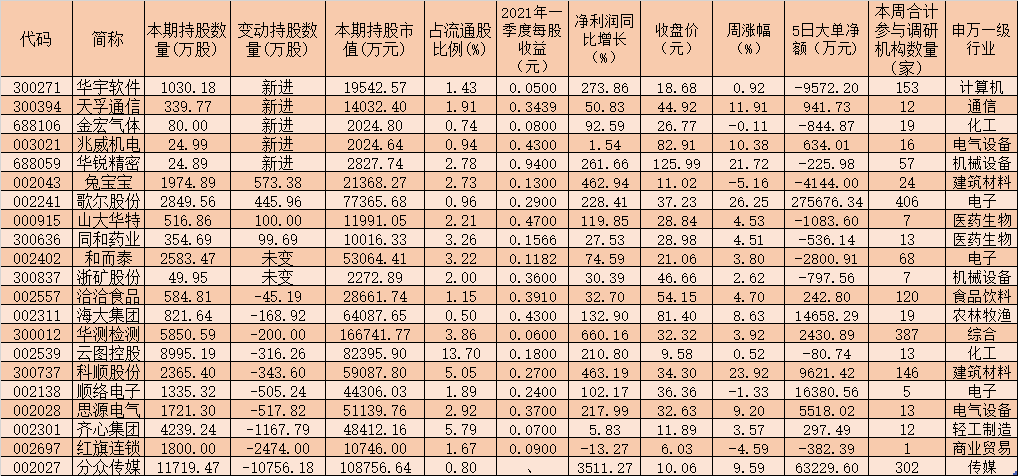

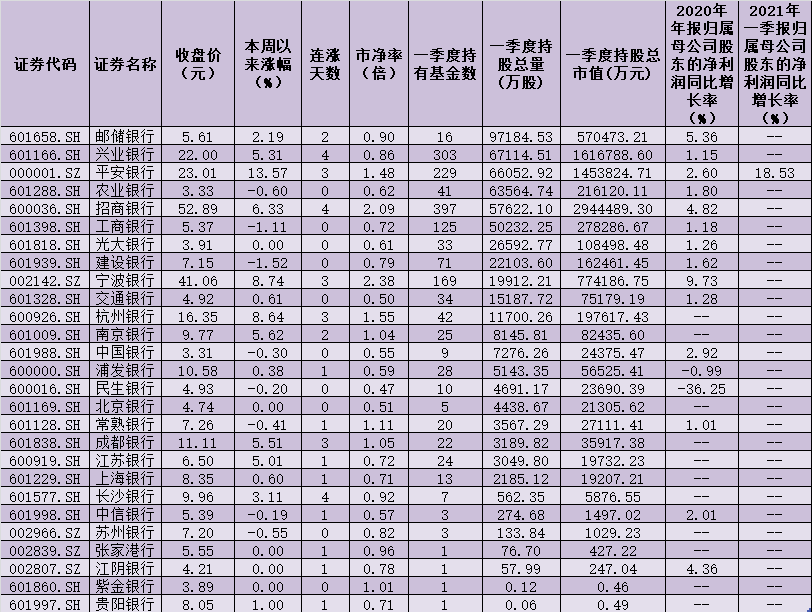

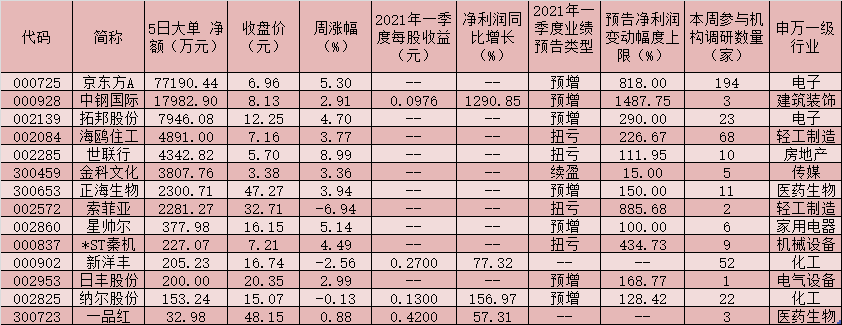

在上述19家百亿元级私募持仓中,高毅资产持有12只个股位居首位,其次是持有10只个股的迎水投资,通怡投资持有9只个股排名第三;玄元投资持有7只个股;而九坤投资、盛泉恒元、幻方量化、盘京投资、聚鸣投资、宁泉资产、银叶投资和星石投资等其他私募,尚未出现在更多上市公司一季报中,其持股个数仅在1只至3只之间。

从持股市值来看,高毅资产以229.67亿元居排名首位;重阳投资排名第二,仅重仓上海家化一只个股,持股市值高达14.2亿元。

此外,宁泉资产持有华能水电、利亚德和梅花生物等3只个股,持股市值达13亿元;迎水投资、通怡投资、玄元投资的持股市值分别为11.32亿元、9.73亿元、5.88亿元。

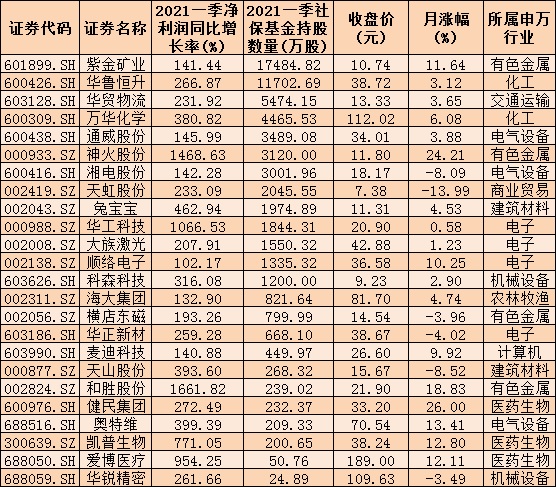

从持股状态来看,上述61只个股中,22只为新进,除了高毅资产新进的通策医疗、南微医学、爱博医疗、开立医疗和北鼎股份等5只个股外,佳力图、优彩资源、普利制药、拱东医疗、蒙娜丽莎、海正药业、火星人和安图生物等17只个股,被其他私募不同程度新进建仓。另有10只个股被增持,包括紫金矿业、苏交科、沃尔核材、诺普信、读者传媒和华能水电等;还有13只个股被减持,包括大华股份、上海家化、歌力思、沧州大化、利亚德和梅花生物等。而蓝海华腾、瑞斯康达等16只个股的持仓保持不变。

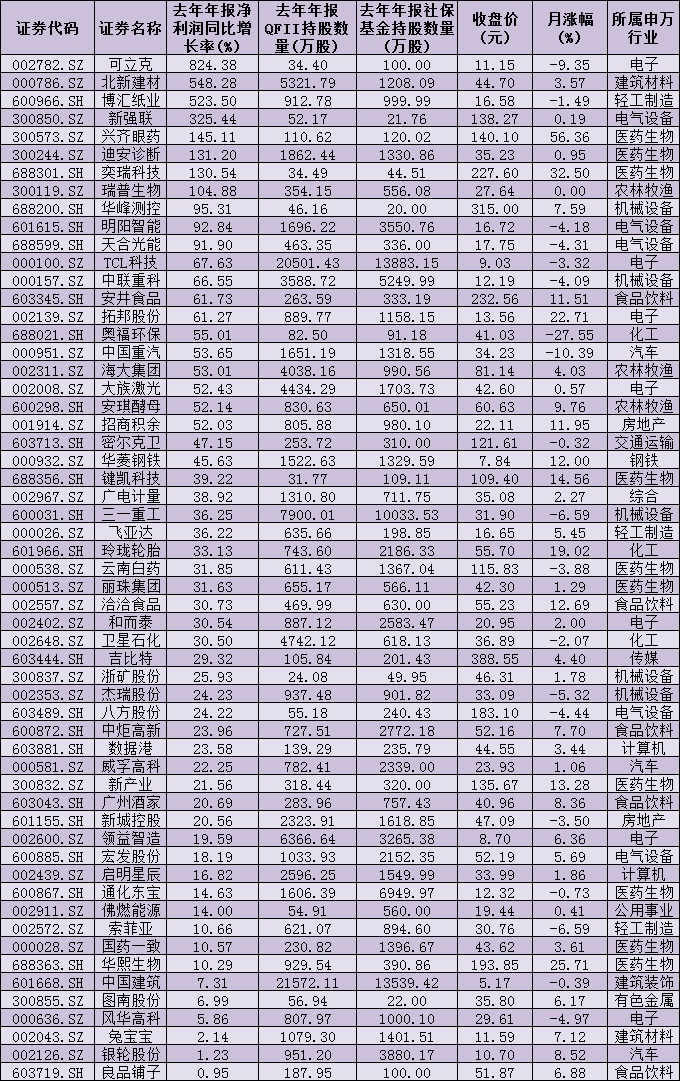

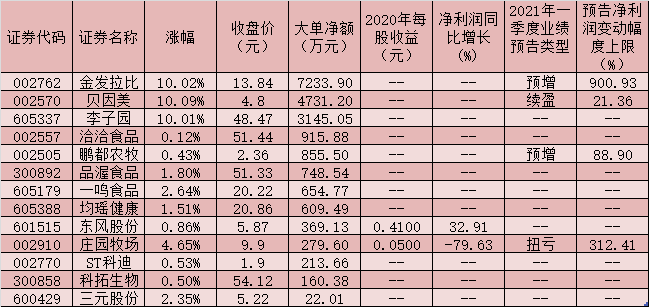

记者梳理发现,不少百亿元级私募一季度持仓风格有所转变。从所属板块来看,制造业成为选择的一致方向,数据显示,上述61只个股中,48只同属制造业。

龙赢富泽资产总经理童第轶向《证券日报》记者表示,一季度私募持仓呈现出较为明显的结构性调整,众多私募集体减持了估值较高的抱团白马股,包括白酒、顺周期化工、有色、物流运输等,转而纷纷增持或新进了估值相对较低的家居、体检、汽车等行业。不难看出,机构资金已经从看重业绩成长性,转向看重估值合理和业绩性价比较高的板块,这也反映出市场当下的主流观点所在。

华辉创富投资总经理袁华明告诉《证券日报》记者,一季度A股市场波动较大,部分基金抱团股出现冲高回落迹象,对包括私募在内的基金业绩冲击较大,从积极调研和一季度持仓变化看,百亿元级私募心态仍然积极,但是调仓换股动作加大。从调仓方向看,业绩高增长板块品种更受青睐,但是一季度A股市场整体缺乏趋势性机会,私募基金的收益率表现一般。相对而言,大型私募相较于中小型私募业绩明显占优,反映了大型私募的风控能力在市场波动时更为稳健。(王宁)