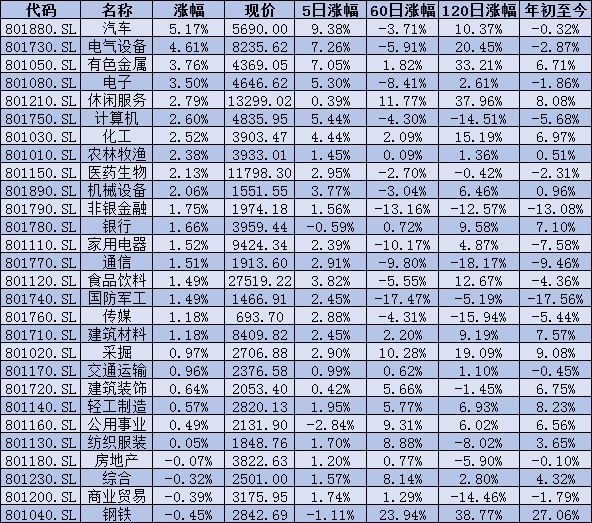

今年一季度险资对周期股的持仓策略出现重大调整。

《证券日报》记者据东方财富Chioce数据统计,截至4月22日,在已披露的一季报上市公司中,险资对氨纶龙头华峰化学、传媒龙头分众传媒的买入股份数分别位列第一、第二;对地产龙头万科A、新能源龙头通威股份的减持股份数分别位列第一、第二。

今年一季度,以贵州茅台为代表的一些机构抱团股出现较大回撤,煤炭、钢铁、银行等顺周期板块则受到市场追捧,投资者纷纷调仓换股,一些股民甚至以机构去年四季度持仓作为操作参考。但抄机构“作业”总有滞后性风险,投资者需警惕,比如,险资曾在去年四季度清仓了分众传媒,但今年一季度又进行大幅加仓。

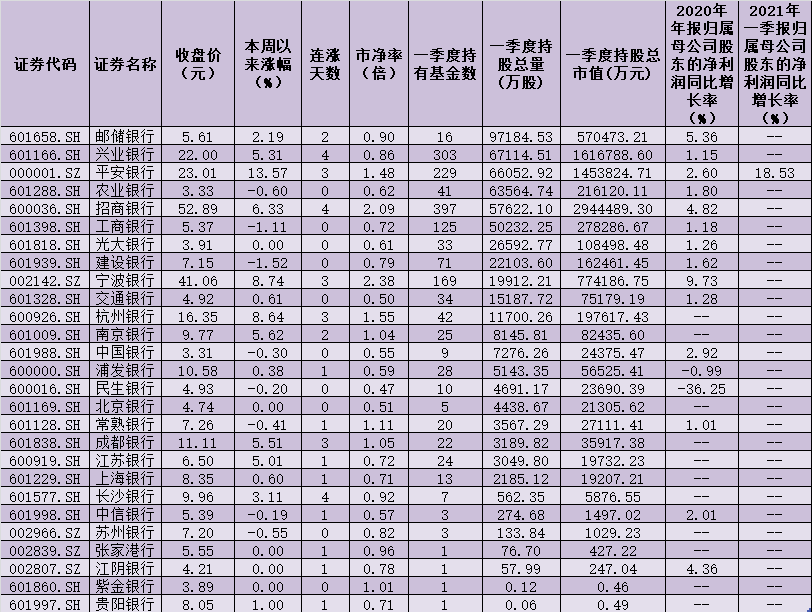

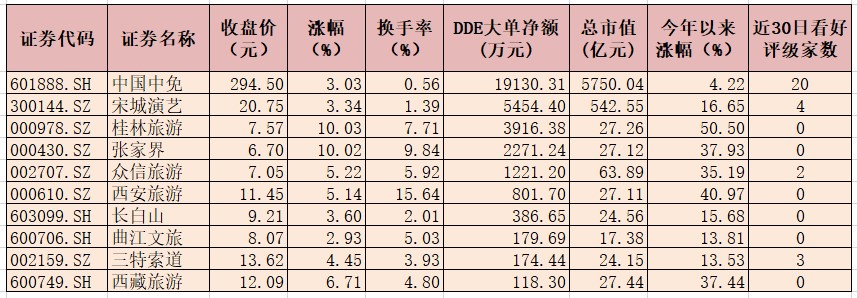

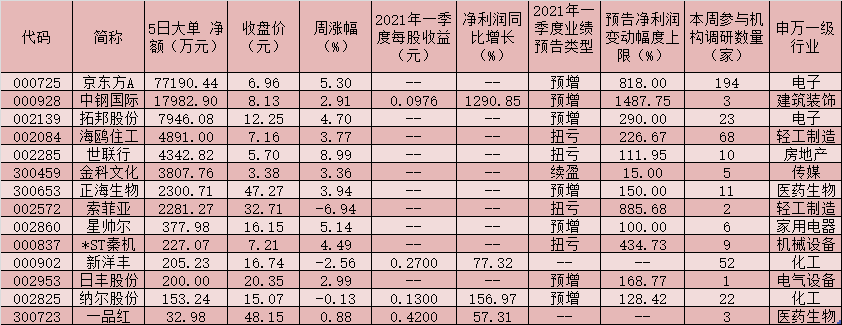

险资最近关注哪些顺周期板块?一家中型险企投资相关负责人对《证券日报》记者表示,现阶段总体对股市谨慎乐观,将把握结构性行情机会,顺周期板块短期关注交运和服务业、出口产业链、全球定价的资源品、低估值金融地产等。此外,将重视挖掘次新股、并购重组等市场研究尚不充分的板块机会。

险资调仓顺周期龙头

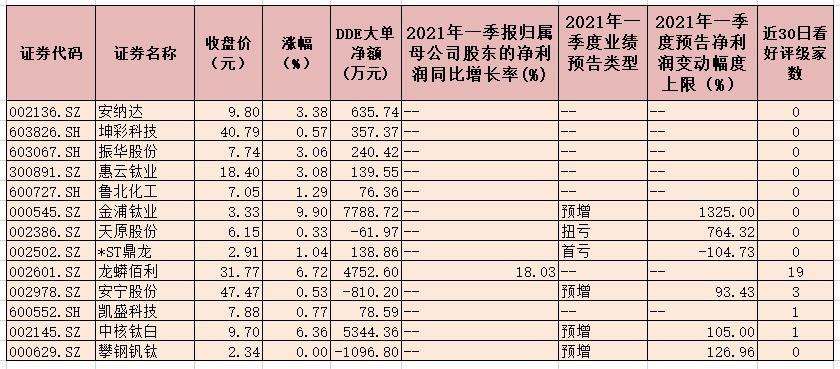

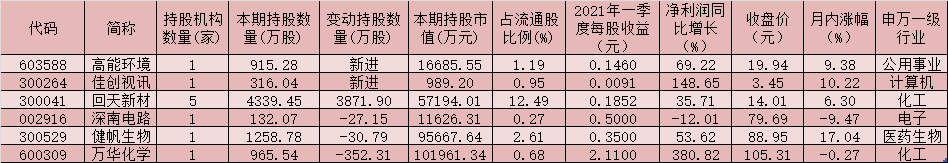

今年一季度,险资对周期股继续调仓换股。截至4月22日,已经有57家上市公司前十大流通股股东出现险资身影,其中,市场关注度较高的万科A、通威股份、分众传媒、华峰化学均出现在险资持股名单中。

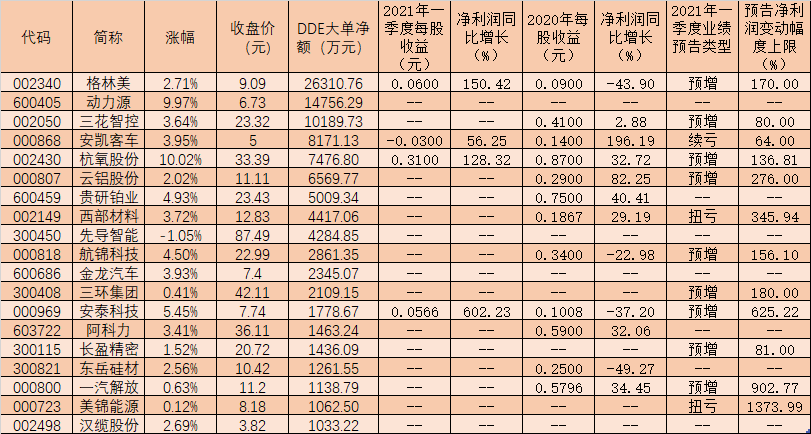

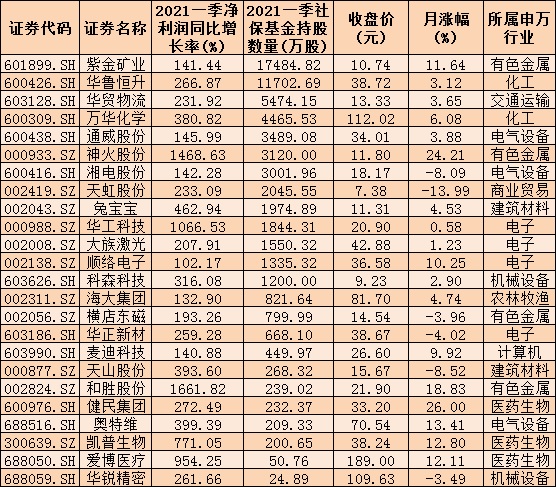

从险资对上述57只个股的调仓数据来看,一季度险资加仓股份数位列前5的个股为华峰化学、分众传媒、天下秀、神火股份、盛新锂能,分别加仓17808.1万股、10156.7万股、2659.8万股、1919.2万股、1323.3万股;减持股份数位列前5的个股为万科A、通威股份、新洋丰、驰宏锌锗、华工科技,分别被减持4173.1万股、3786.1万股、2593.8万股、1377.9万股、400万股。

总体来看,增持与减持股份数最多的这10只个股中,仅2只为逆周期股,其他8只均为顺周期股,行业包括金属新材料、铝、传媒、氨纶、房地产、复合肥、能源、铅锌等。此外,加仓与减仓股份数最多的个股均为行业龙头。

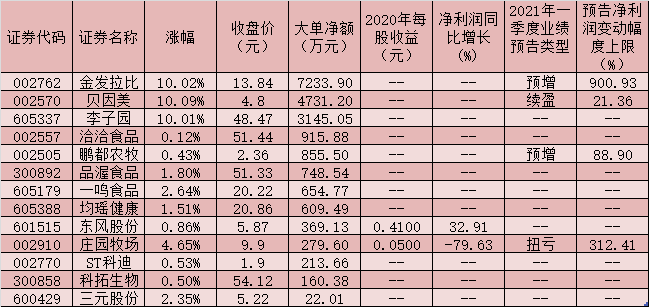

险资对部分顺周期股的加仓也很有代表性,比如今年一季度,分众传媒的股价一度从13.19元大幅回撤至9.18元,回撤幅度约30%,期间泰康人寿一款投连险产品账户择机买入。记者查阅历史数据显示,泰康投连险相关产品在去年三季度曾买入分众传媒,随着去年四季度分众传媒大幅拉升,该产品账户清仓了该股。这一操作正好诠释了“别人贪婪时我恐惧,别人恐惧时我贪婪。”

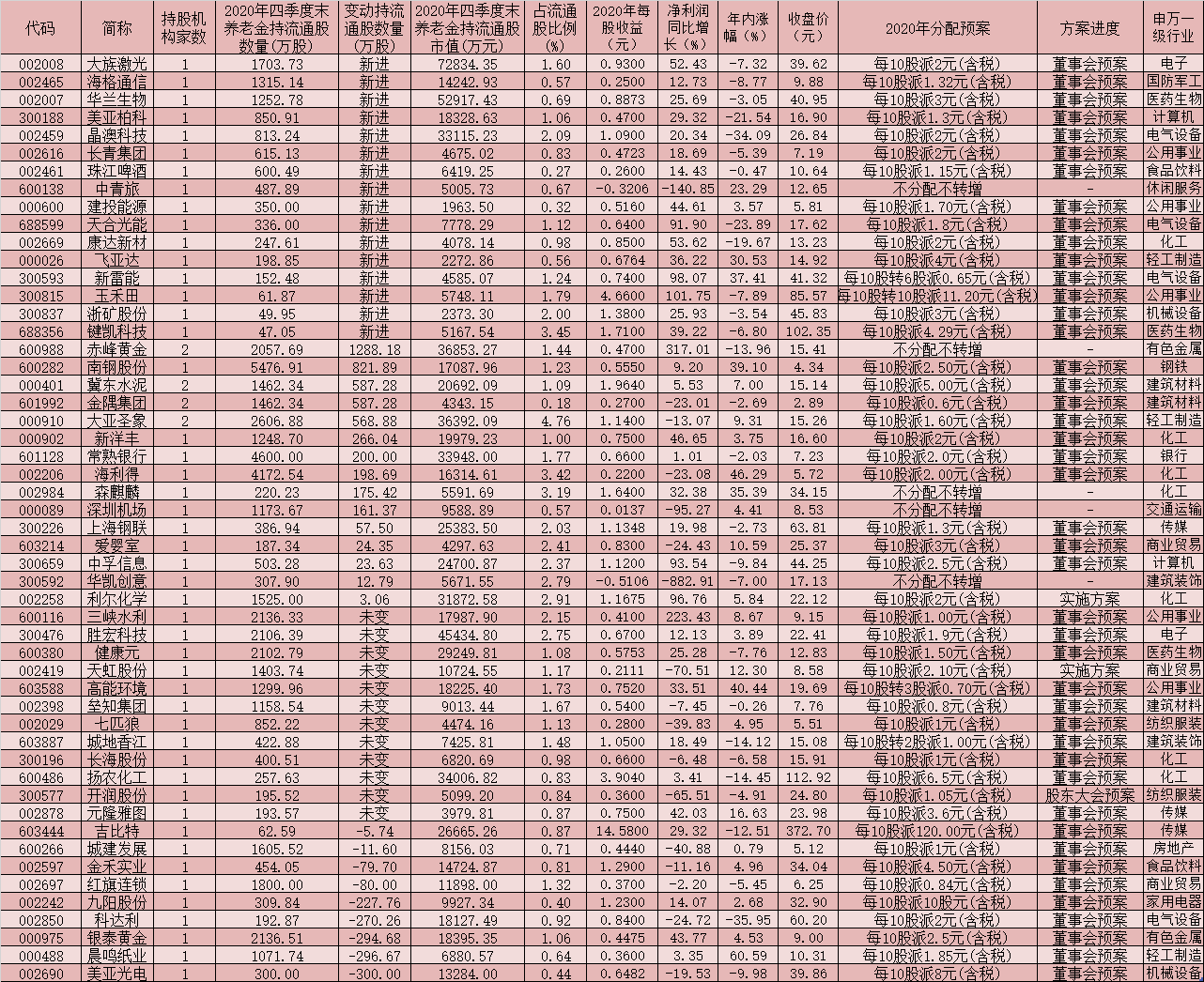

险资对部分顺周期股的调仓也很有启示意义。比如“寿险一哥”中国人寿2020年以来就一直小幅减仓万科A,截至去年二季度末中国人寿通过产品账户持有万科A2.16%的流通股,随后,去年三季度、四季度及今年一季度,对万科A均进行减持,这也从侧面反映出头部险资机构对地产行业的态度。

市场热门股通威股份今年一季度也遭到险资的减持,中国人寿一季度减持了0.88%的流通股。实际上,从去年二季度末以来,随着通威股份持续飙涨,中国人寿相关产品账户持续小幅减仓,持有流通股比例也从去年二季度末的2.44%减持到一季度末的1.16%。

险资调仓带来哪些启示?

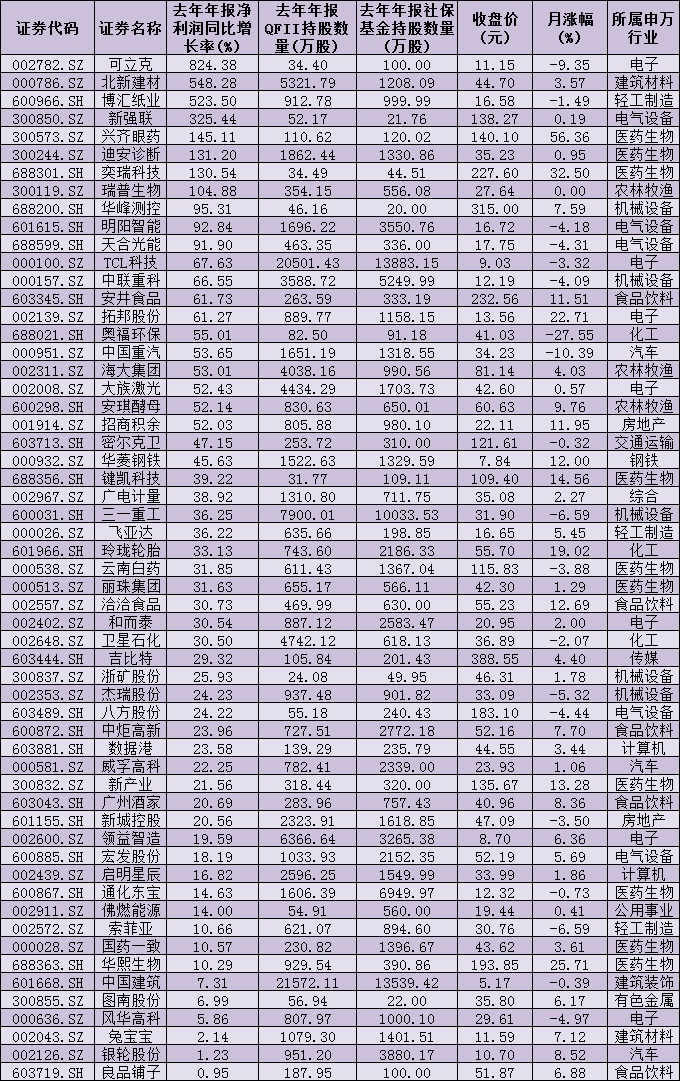

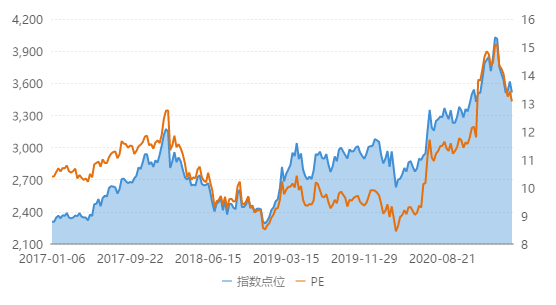

投资者颇为关注的是,险资对周期股的调仓有何参考价值?是否要择机买入热门周期股?从险资的持股态度来看,无论是顺周期股,还是逆周期股,长期关注公司内在价值成长性,关注股价运行中枢与内在价值中枢的偏离程度是投资王道。

上述中型险企相关负责人对《证券日报》记者表示,顺周期板块短期关注交运和服务业、出口产业链、低估值金融地产等。但周期板块的起伏波动往往难以把握,因此长期会继续关注科技成长和消费医药。科技板块重点关注新基建、新能源、消费电子、5G应用等;消费医药板块重点关注升级、品质消费等。

这与“千亿元基金经理”张坤观点一致。张坤表示,判断周期性的顶部和底部几乎不可能,而相对可行的是,要不断审视组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。如果不了解这条内在价值提升曲线的形状和斜率,就很容易用股价曲线来替代内在价值曲线作为指示指标。而股价的波动是剧烈的,有时一天都能达到20%,如果心中没有企业内在价值的“锚”,投资就很容易陷入追涨杀跌中。

关注优质公司的基本面本身也是大型险企的投资策略。中国人寿在2020年年报中提到的大类资产配置重点之一是:面向未来、创造收益弹性的权益资产,在结构性行情环境下继续积累核心资产,优化品种策略安排,提高组合收益贡献。中国人寿投资管理中心负责人张涤在接受记者《证券日报》记者采访时表示,“我们将围绕中枢和敞口,严格投资纪律,做投资安排,并根据市场变化,做一些战术再平衡,有效管控投资风险。”(苏向杲)