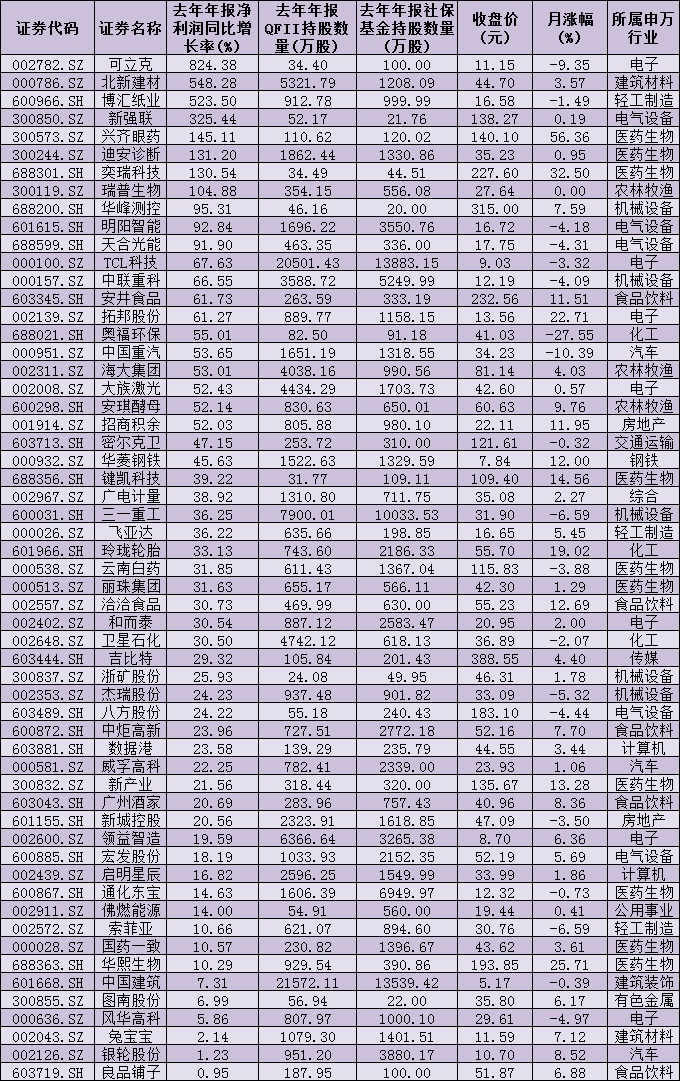

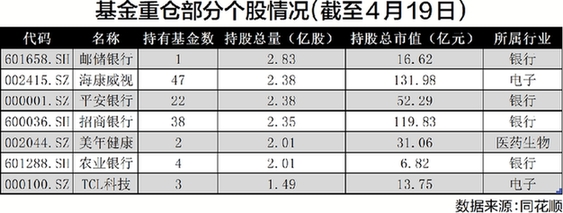

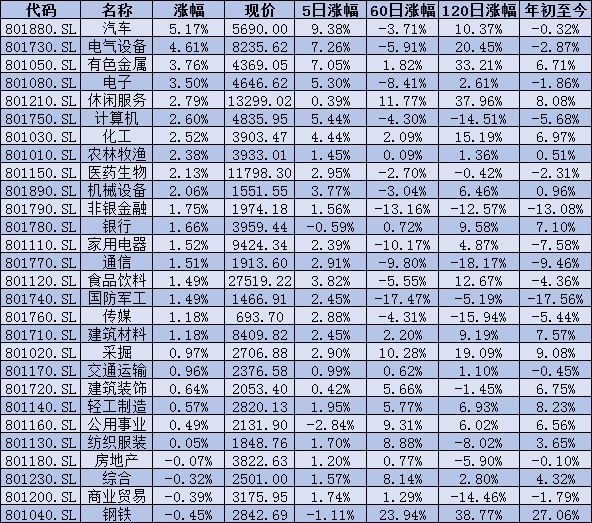

牛年以来市场震荡下,不少产品持仓发生较大调整。随着一季报陆续披露,制造业、金融等行业一批“新面孔”出现在基金重仓股中。同花顺数据显示,截至目前,公募基金持股总数最多的前五大行业分别为银行、电子、医药生物、化工和有色金属。

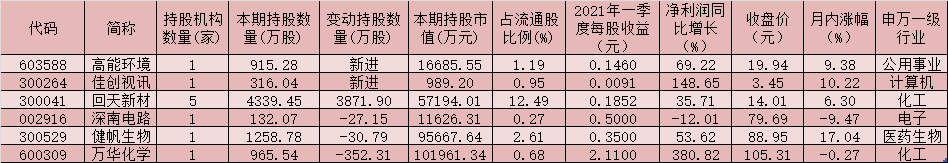

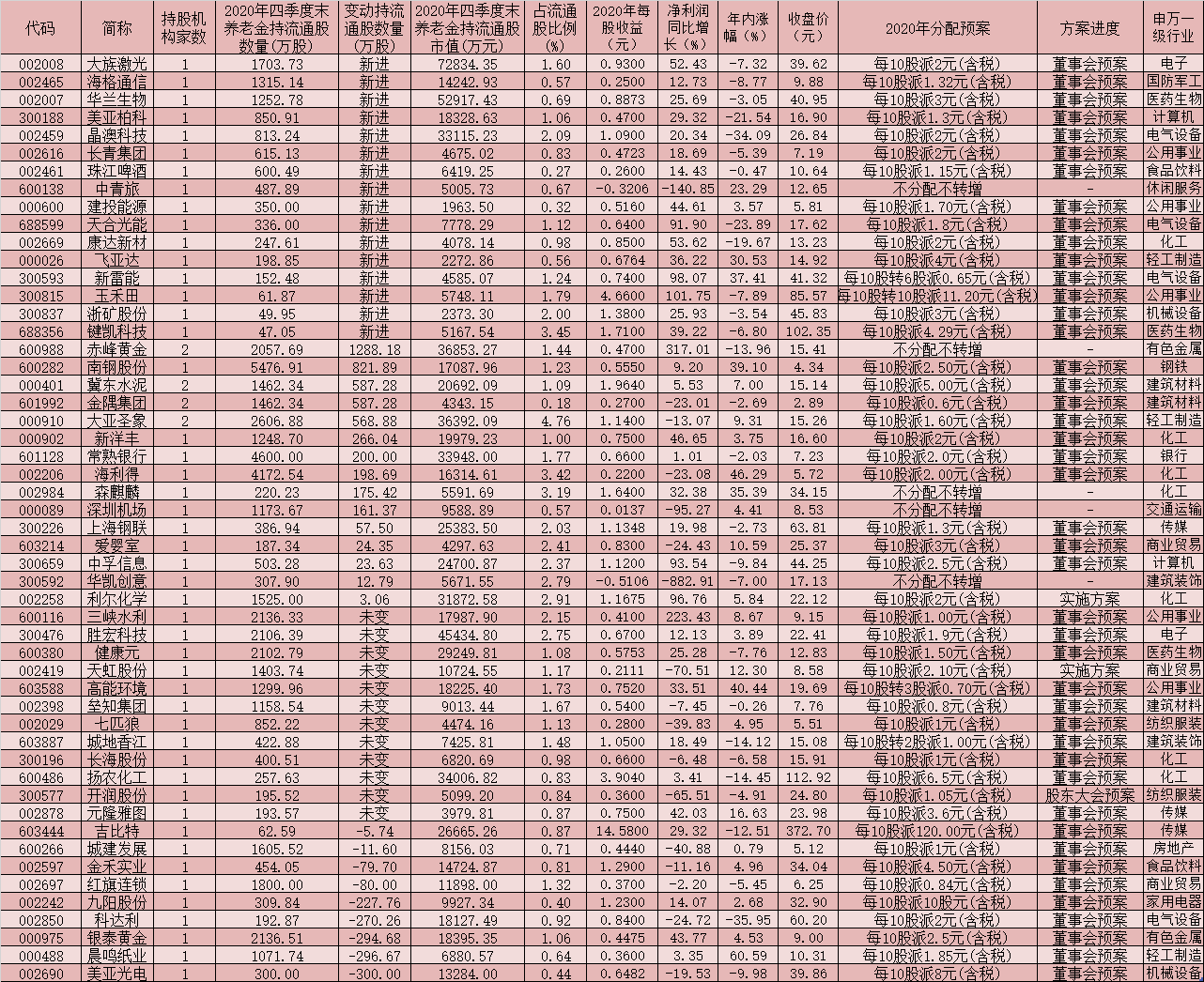

4月21日,睿远基金、广发基金旗下多只产品发布一季报。根据一季报,由傅鹏博、朱璘管理的睿远成长价值混合基金一季度仍保持89.98%的较高仓位,重点配置了TMT、化工材料、新能源和建筑建材等板块,中国移动、卫宁健康、万华化学、巨星科技新进前十大重仓股之列。尤其是中国移动成为该基金第一大重仓股,最新持股数量为5738.45万股。由林英睿管理的广发价值领先混合今年一季度末的股票仓位仅为61.32%,其前十大重仓股以顺周期行业为主,包括中煤能源、兖州煤业、杭州银行、中国宏桥等。同花顺数据显示,截至4月21日,林英睿管理的偏股混合型基金年内平均收益率达29.37%,为同类排名第一。

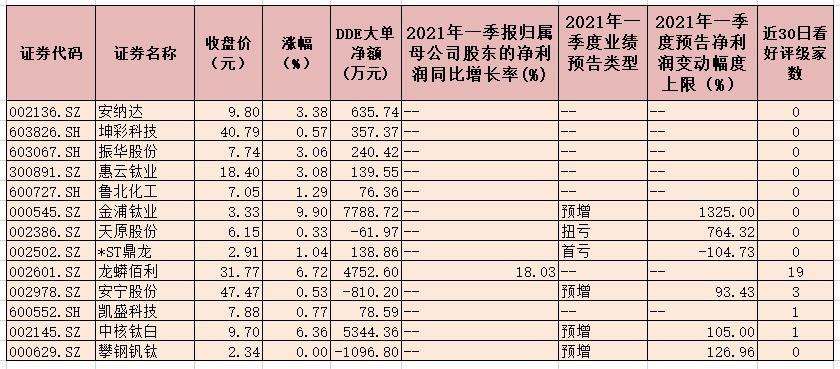

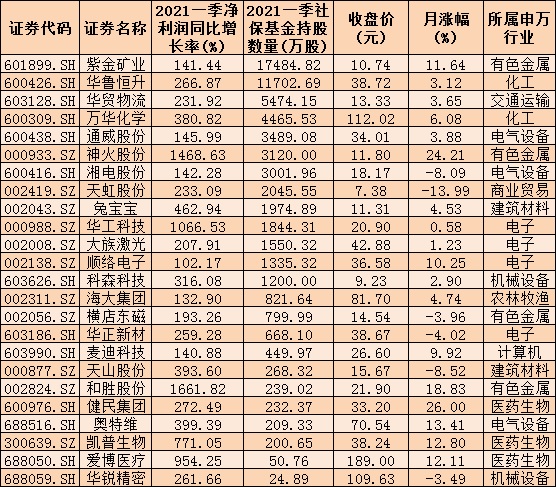

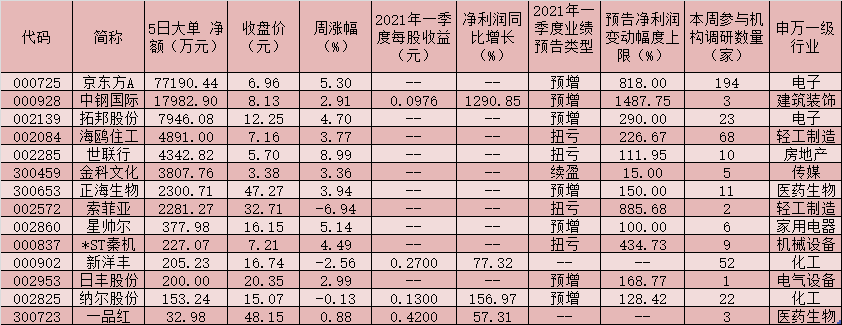

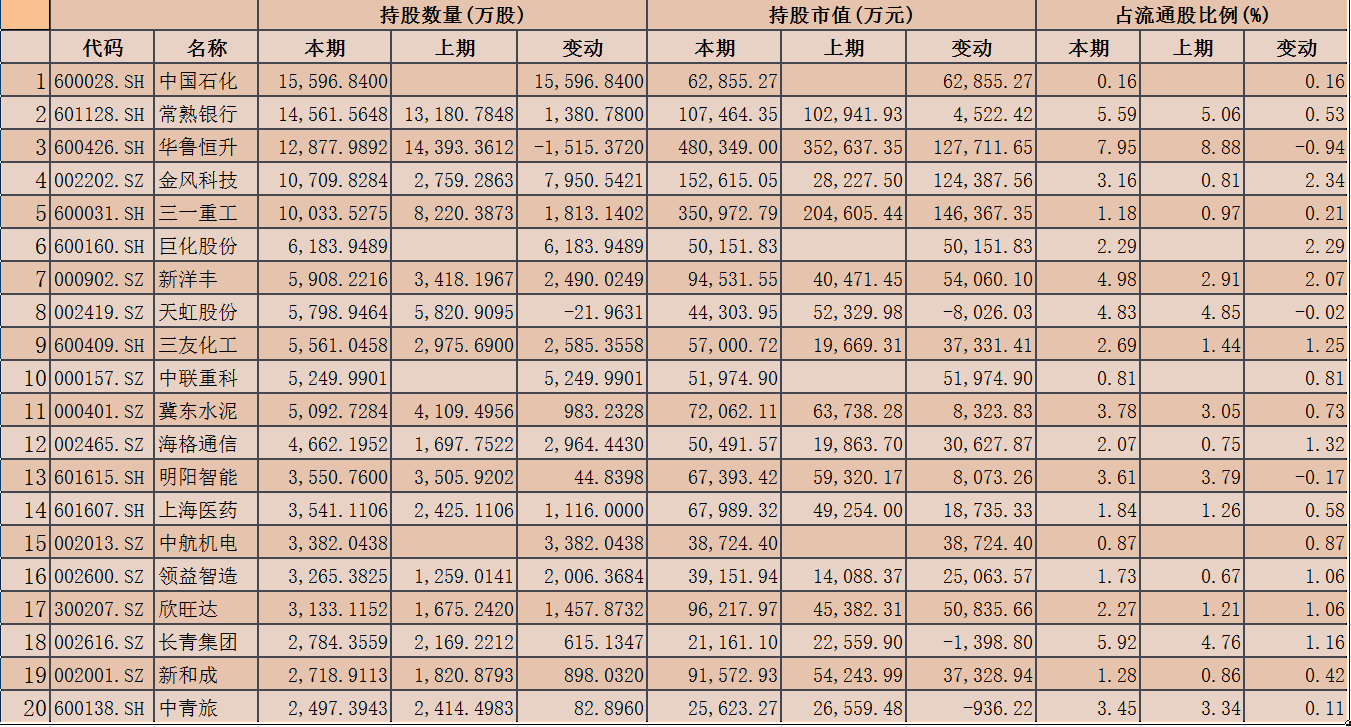

此前,刘格菘、董承非、谢治宇等明星基金经理调仓情况也浮出水面。刘格菘管理的广发小盘成长的股票仓位为90.33%,较去年四季度的92.04%有所下降,配置行业包括面板、光伏、动力电池、钛白粉、芯片等制造业及医疗服务行业,京东方A成为该基金的第一大重仓股,占基金资产净值比例为10.15%,亿纬锂能、隆基股份则遭到减持。董承非管理的兴全趋势一季度股票仓位明显下调,从去年末的78.84%下降至今年一季度的67.21%。紫金矿业、三安光电仍稳居其前十大重仓股前两名,海康威视和欧派家居从“隐形重仓股”升级进入前十大,顺丰控股和三一重工则退出前十大重仓股名单。

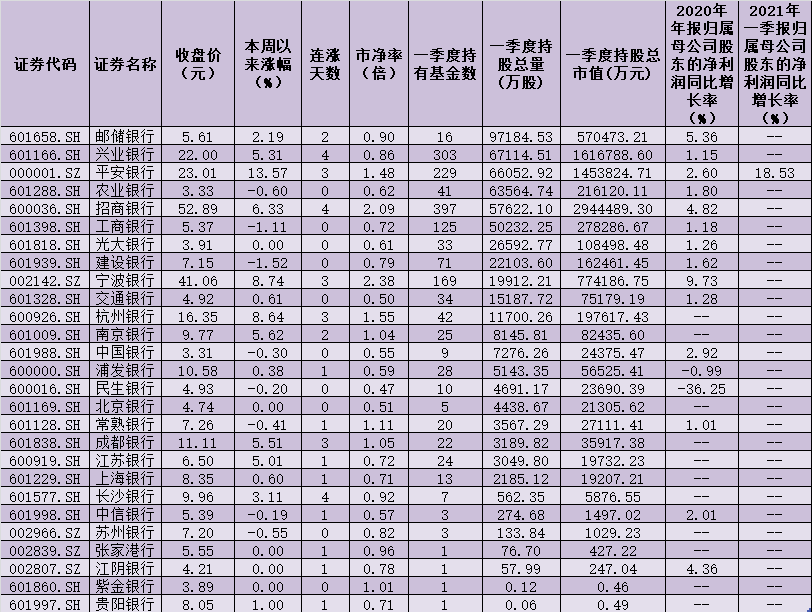

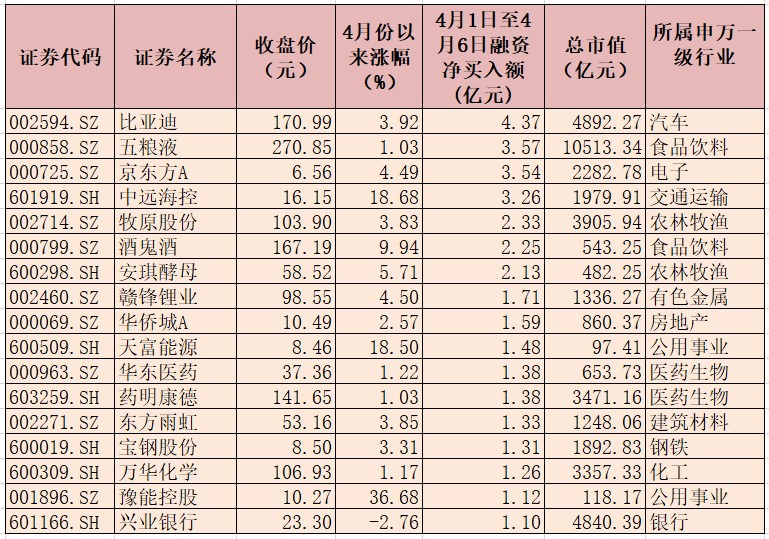

谢治宇管理的兴全合润、兴全合宜两只基金,前十大重仓股均出现“大换血”,主要增持了兴业银行、平安银行、海康威视、锦江酒店等个股,而美的集团、万华化学、比亚迪、隆基股份等则退出前十大重仓股名单。仓位方面,相较于上季度末,兴全合宜股票仓位从87.88%小幅提升至88.42%,兴全合润则是从86.21%小幅提升至87.42%。

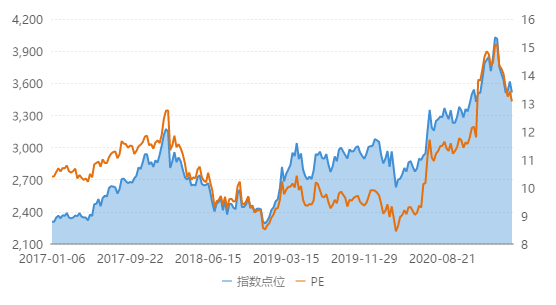

回顾一季度,不少基金经理指出,部分抱团股的调整主要系估值及流动性因素影响。刘格菘在一季报中表示,核心资产整体出现调整的原因并不是企业盈利出现了趋势性恶化,而是自2018年底以来相关行业积累了较大涨幅,部分行业估值提升幅度超过业绩上涨速度,而美债收益率短期上升较快也引发市场对流动性边际变化的担忧。董承非也表示,国内外经济逐步进入复苏阶段,流动性或将在边际上变弱,因此在基本面及估值的判断上需要更加谨慎。

从中长期角度,优质企业的价值回归依然是基金经理看好的主线。安信基金经理陈一峰在一季报中表示,如果一个公司当前估值水平明显超出历史估值区间,需要保持警惕。同时,当一个企业长期经营稳健,未来经营前景明确,基本不存在破产风险,而短期估值明显低于历史估值区间的时候,也要敢于去承担股价可能短期继续杀跌的风险,以获取大概率长期估值回归的收益。