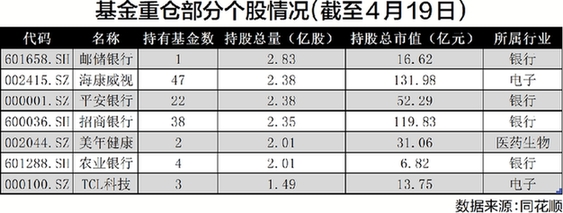

随着公募基金2021年一季报的披露,各基金公司一季度调仓路径以及重仓股浮出水面。

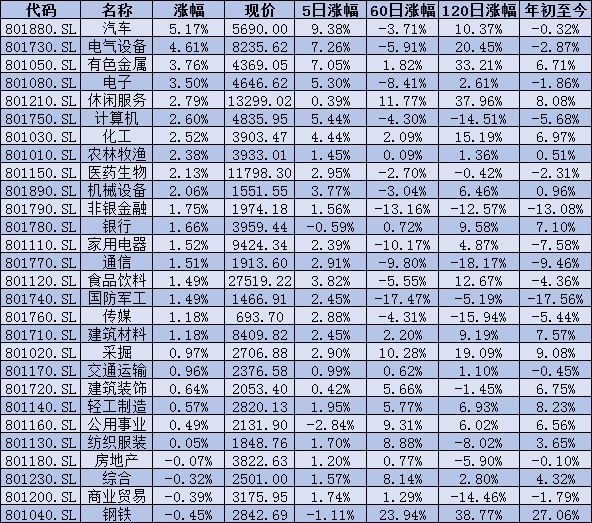

可以看到,今年一季度,全球经济共振复苏,银行股获基金明显增持,仓位大幅提升。

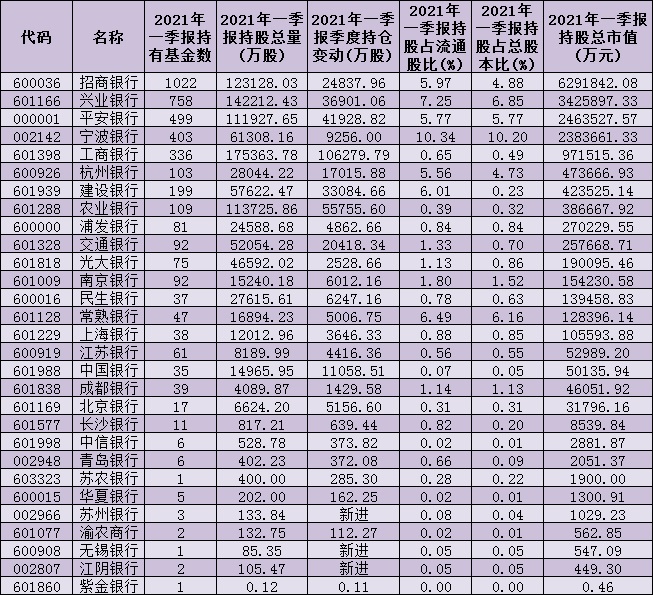

《证券日报》记者根据东方财富Choice数据统计发现,截至4月23日收盘,今年一季度基金持有33只银行股,合计持股市值1931.25亿元。其中,29只银行股在今年一季度成为基金新进增持的重点品种,占行业内成份股总数比例达76.32%,位居申万一级行业首位。

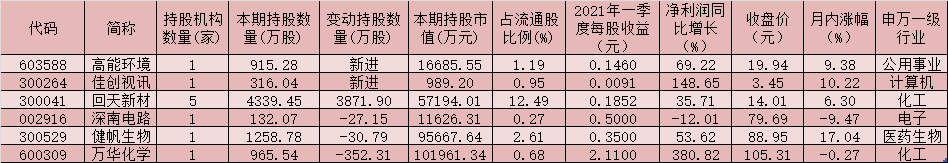

具体来看,苏州银行、江阴银行、无锡银行等3只银行股,成为一季度基金新进持有股,持有股份数量分别为,133.84万股、105.47万股、85.35万股。

增持股方面,截至今年一季度末,基金继续对26只银行股进行加仓操作,其中,基金增持工商银行数量居首,达到106279.79万股,紧随其后的农业银行、平安银行、兴业银行、建设银行、招商银行、交通银行、杭州银行、中国银行等个股,本期基金增持数量也均在10000万股以上。

对此,接受《证券日报》记者采访的私募排排网基金经理胡泊表示,看好银行股的长期配置价值。银行板块作为典型的顺周期板块,受益于经济的复苏,所以整体一季度的业绩可能会超出市场预期,因此银行板块整体的配置价值也越来越凸显,同时还因为一季报的出色表现获得了市场资金的关注,公募等机构也在大举加仓银行股,提升银行股的配置比例。

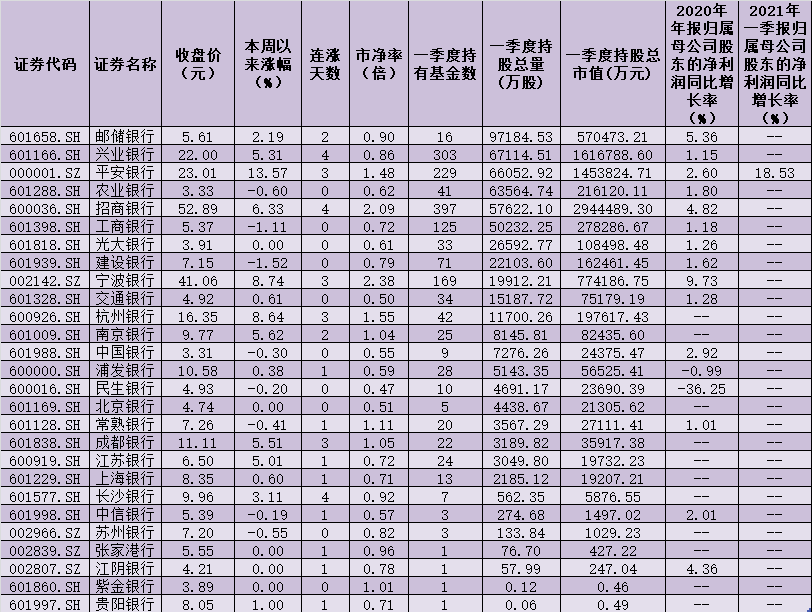

在机构的青睐下,近期,银行股也表现出稳步攀升的态势。统计发现,今年以来,银行业指数累计涨幅达8.81%,远远跑赢同期上证指数0.03%的涨幅。其中,招商银行和平安银行等2只银行股年内累计涨幅居前,均超20%,分别为21.27%和20.42%,紧随其后的是南京银行、江苏银行、邮储银行、宁波银行、建设银行、交通银行等6只银行股,年内累计涨幅均超10%,尽显强势。

“银行股的启动,跟最近公募基金一季报持仓数据有些关系。”安爵资产董事长刘岩告诉《证券日报》记者,其中,张坤的易方达蓝筹加仓招商银行、平安银行,完全逆转去年风格,也让更多投资者意识到主流机构的投资方向变化。长期看,最终决定股价的还是公司的基本面,只要银行的业绩能持续成长,未来估值只会更高,特别是已经连续多年低谷的情况下,向上的动能也会加大。

的确,从上市银行的业绩来看,统计发现,截至4月23日收盘,已有22家上市银行披露了2020年年报业绩。其中,17家公司归属母公司净利润实现同比增长,占比77.3%。值得关注的是,宁波银行和平安银行也陆续披露2021年一季报业绩,归属母公司净利润均实现同比增长,分别为18.32%和18.53%,超出预期。

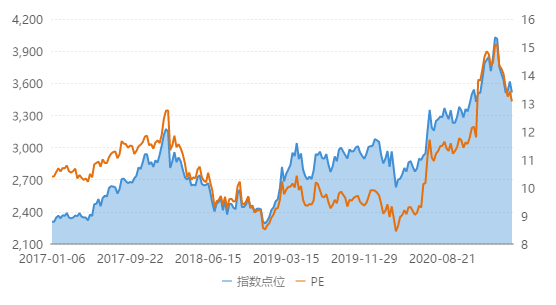

进一步统计发现,截至4月23日收盘,仍有27只银行股最新市净率不足1倍,占行业内成份股比例超七成,华夏银行、民生银行、交通银行、渝农商行、北京银行、中国银行、中信银行、浦发银行等8只个股最新市净率均低于0.6倍。

对此,平安证券最新研报提出,银行板块2020年四季度盈利增速修复,伴随着宏观经济向好的趋势延续,银行板块今年一季度的持仓比例大幅提升。预计银行年初以来的超额收益行情仍将延续,核心逻辑有两方面。一是,经济的良好复苏势头延续,2021年流动性环境趋于收敛,从历史复盘来看,经济修复叠加利率上行的阶段,银行获得超额收益概率较大;二是,银行内外部资本补充诉求增强,而经济持续修复,银行盈利与让利的矛盾将迎来再平衡,建议积极关注2021年行业信贷成本释放带来的业绩弹性,银行的盈利表现有望逐季改善。当前板块估值仍然处于历史低位,安全边际充分继续看好银行股的短期相对价值和中长期绝对收益的配置价值。

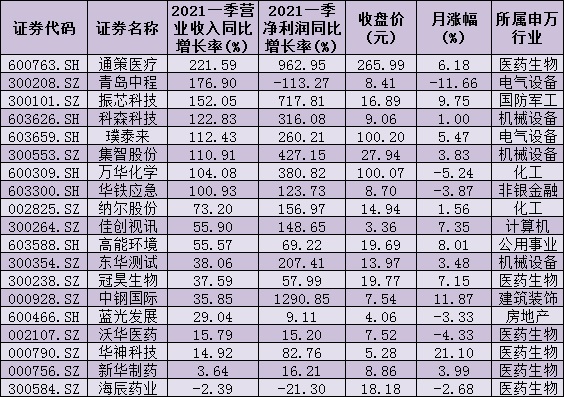

表:基金一季度新进增持的银行股一览

(张颖)