近日,贝特瑞(835185)率先披露北交所首份业绩预告,预计2021年度实现净利润13.5亿元-15.5亿元,较上年同期4.95亿元同比增长173%-213.44%。

产销两旺带动业绩大幅增长

贝特瑞主营业务包括锂离子电池负极材料、正极材料及石墨烯材料,主要产品包括天然石墨负极材料、人造石墨负极材料、硅基等新型负极材料等锂离子电池负极材料。公司表示,报告期内下游锂电池市场持续景气,电池材料市场需求进一步提升,公司正负极材料销量快速增长。产销两旺使得公司当期业绩同比实现大幅增长。

开源证券研报显示,在政策和市场双轮驱动下,我国新能源汽车产业景气高企。根据中汽协数据,2021年1-11月,我国新能源汽车产销分别完成302.3万辆和299万辆,同比均增长1.7倍,市场渗透率已由2020年的5%提升至13%。相应地,我国动力电池装机量2021年1-11月累计实现128.3GWh,同比+153%,由此带来锂电正负极材料市场持续向上。负极材料方面,人造石墨循环性能优异,逐渐成为动力电池负极材料首选。正极材料方面,目前以磷酸铁锂正极和三元正极为主,随着高镍三元正极材料等高能量密度产品的量产,未来高镍三元市场占比将逐步提升。

材料价格上涨压缩利润空间

受益于行业高景气度,公司营收保持了持续增长的态势,其中2019年、2020年及2021年前三季度,贝特瑞实现营收分别为43.9亿元、44.52亿元及68.51亿元,同比增长9.61%、1.41%及154.18%。

然而,受材料价格上涨等因素影响,报告期内,公司的业绩出现了波动。2021年11月,公司在接受机构调研时表示,目前无论是新能源车还是储能市场,都处于高增长的阶段,且需求有进一步加速的趋势,公司已公告了多个扩产计划。主要客户包括松下、三星、SKI、LG等海外客户,以及宁德时代、比亚迪等国内客户。由于公司石墨化加工主要以委外为主,所以今年石墨化加工费上涨也使公司面临一定的成本压力。

2019年度,贝特瑞实现净利润6.66亿元,同比增长38.42%。2020年度,受部分产品销售价格下降,产品综合毛利率下降,人民币对美元汇率波动造成汇兑损失增加,公司管理费用、财务费用、销售费用增幅加大等因素影响,公司业绩出现下滑,实现净利润4.95亿元,同比下滑27.33%。2021年前三季度,公司实现净利润10.9亿元,同比增长209.57%。

董监高接连抛减持计划

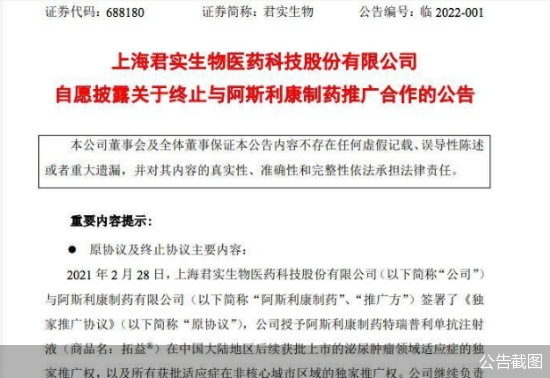

虽然公司披露了最高达213%的业绩增长预告,但多位董监高却陆续抛出了减持计划。

11月7日,贝特瑞披露董监高人员减持计划公告,董事长贺雪琴、副董事长黄友元、任建国、黄映芳,监事孔东亮,高管杨红强、杨书展、张晓峰等多位董监高拟合计减持不超207万股。其中贺雪琴拟减持不超100万股;黄友元拟减持不超15万股。若按1月7日收盘价137.09元/股计算,上述董监高合计套现金额将超过2.8亿元。

而就在2021年底,黄友元刚完成了17.29万股的减持计划,任建国减持2.23万股,黄映芳减持了9万股,张晓峰减持了13.99万股。

2021年11月15日,贝特瑞从新三板精选层平移至北交所。上市首日,公司股价一度冲高至198.08元/股,市值超过960亿元。随着热度逐渐退去,公司股价开始回落,自北交所上市之日起至1月12日,42个交易日内累计下跌23.24%,最低一度跌至124元/股。1月12日收于144.2元/股,总市值700亿元,较上市首日最高时缩水260亿元。(朱蓉)