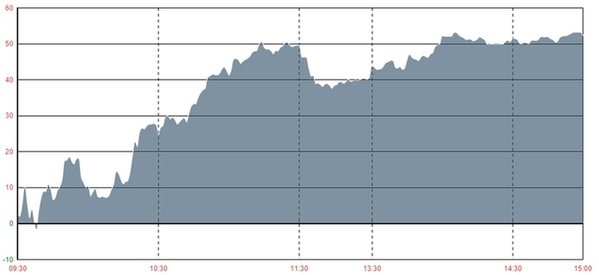

春节后A股画风突变,蓝筹股大幅回撤,拖累指数持续下行。“核心资产”能否企稳,将对大盘起到定海神针的作用。在业内人士看来,部分核心指标和资金交易行为显示,突出的定价核心矛盾得到阶段性调和,价值的安全线开始成为重要参考。

那么,“核心资产”调整何时结束?企稳后这类资产还会成为今年的投资主线吗?

《证券日报》记者根据同花顺数据统计发现,截至3月24日收盘,沪深300成份股的总市值达到47.77万亿元,占到全部A股总市值的57.04%,此外,无论是营业收入、净利润,还是分红的绝对水平,沪深300成份股所代表的企业都是A股当之无愧的核心资产。

与国内上证指数(15.59倍)、深证成指(29.78倍)、创业板指(54.16倍),以及全球重要指数如纳斯达克(53.75倍)、标普500(39.70倍)等作横向对比可以发现,沪深300指数的市盈率目前为15.34倍,排在全球重要指数估值水平的末端区域。但沪深300成份公司的盈利能力已从2011年的净利润16240.99亿元增长至2019年的32398.89亿元,即使是遭受疫情影响的2020年,其净利润也有望继续保持在3万亿元以上。

尽管众机构中长期看好核心资产价值的立场不变,但是春节后A股各大指数的深度回调进一步提升了投资者的焦虑感,包括对盈利复苏节奏的担忧、对通胀的担忧、对信用周期放缓的担忧等等。

国泰君安证券认为,这些焦虑感的背后是投资者拥挤的持仓结构与正在急剧变化的宏观预期之间的矛盾,也来自于部分投资者在“好的依然很贵”以及“便宜的不够好”之间的难以权衡。而类似的命题恰恰对应,在过去两年当中在定价端分母低波动下投资者对部分高成长公司股票持续拔估值的基础已经不再了。投资者需要面对获取超额收益的难度与成本的提升,以及预期收益的降低。相对而言,市场当前的矛盾更多的集中于结构估值矛盾,而非整体,在短期快速的杀估值后市场有望重回震荡。但是,市场微观结构的优化以及投资范式的转换并非一蹴而就,估值消化待时日。

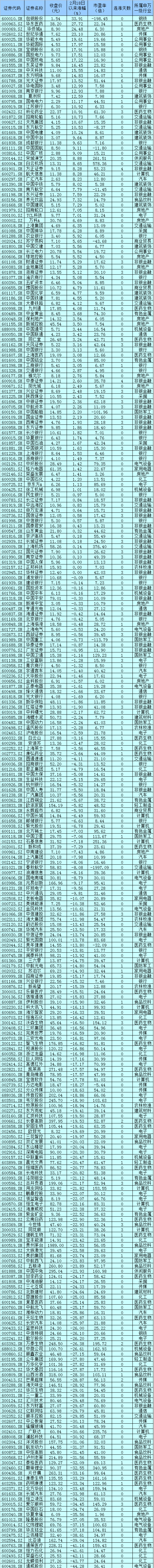

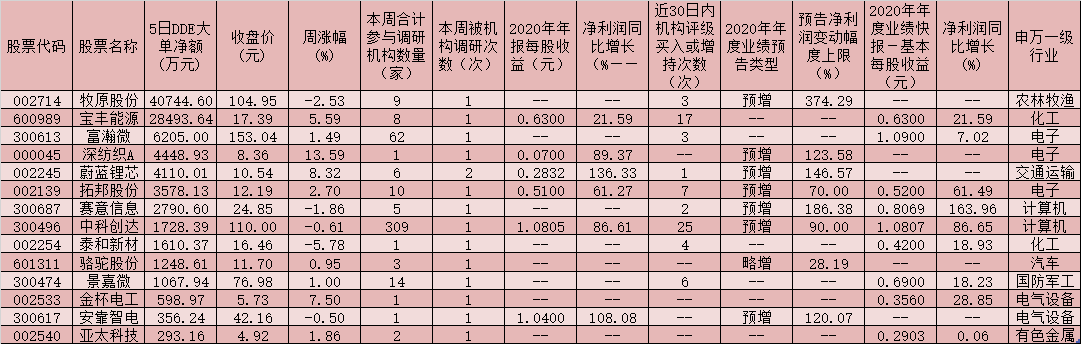

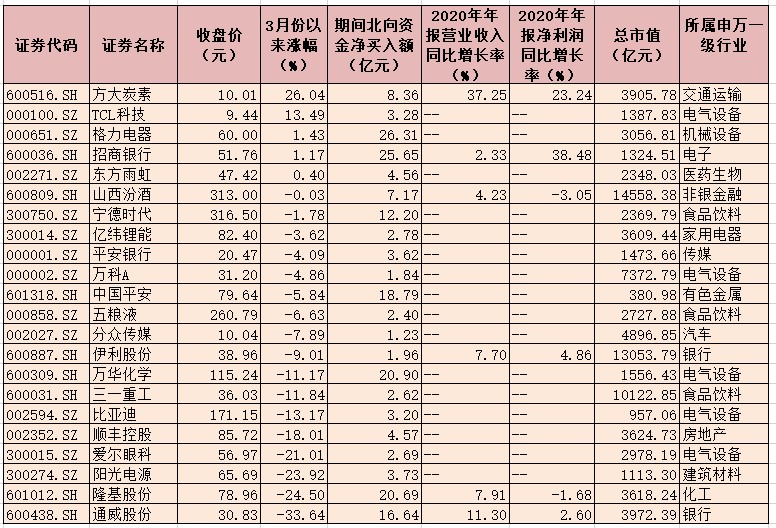

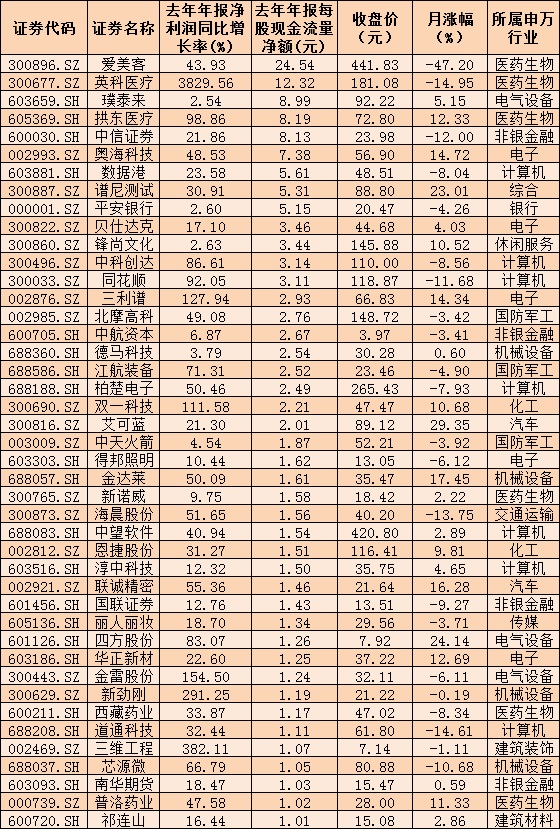

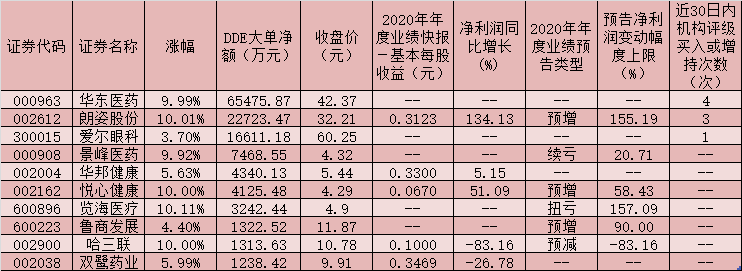

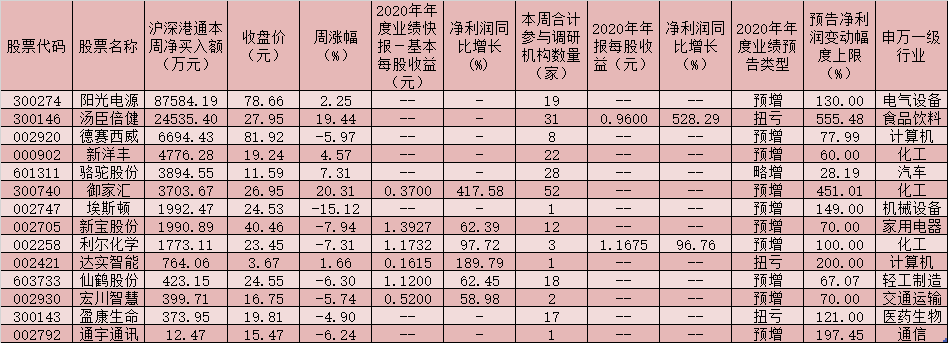

可以看到,2月18日以来截至3月24日,沪深300指数累计跌幅达到15.14%,成份股中有192只个股期间股价出现下跌,占比64%,其中,83只成份股期间累计跌幅在20%以上,通威股份、龙蟒佰利、荣盛石化、恒力石化、通策医疗等5只个股期间累计跌幅均超40%。此外,沪深300成份股中百元股数量也从2月18日的47只迅速缩减至3月24日的36只。

优美利投资总经理贺金龙在接受《证券日报》记者采访时表示,目前沪深300的市盈率在15倍左右盘整,虽然处于历史分位数偏高的估值。但从幅度来说,调整有一定程度的基本到位。A股当前的指数位置如果没有大的货币政策等宏观条件的影响的话,基本可以确立为政策底。当然,未来市场底部还需要反复震荡调整,离当前的点位也不会太远。以沪深300指数来衡量大盘股,以中证500指数来衡量中盘股,自2017年以来,沪深300与中证500的比值在处于明显的上行区间,意味着在很长时间内,沪深300指数代表的大盘股表现超过了中证500指数代表的中盘股。因此拉长投资周期来看,沪深300是具有长期投资机会的。股价的表现还是由企业基本面以及估值共同决定的。2016年的中小盘股票,即便盈利增速再高,估值没有吸引力,也于事无补。而作为核心资产的大盘股过去的增速和前景,优于中小盘。放在2021年初抱团核心资产的当下,虽然在疫情冲击下,产业龙头的大盘股业绩更好,但是,当估值上升到一定程度,终将难以维系。近期,十年期美债收益率的上行也只是一个导火索,加速了风格转换提前到来而已。

毋庸置疑,经过25个交易日的持续调整,沪深300结构性高估值部分消化的情况显著,虽然市场从增量到存量,“拔估值”变得较为困难,但并不意味着超额收益的整体消失,只是投资思路从比公司质地更优转向边际改善更大及估值更匹配的资产。

沃隆创鑫投资基金经理黄界峰表示,投资者可针对沪深300成份股中的错杀股进行跟踪,尤其是行业处于景气上升周期,估值水平相对较低的细分赛道龙头标的,市场趋暖之时有望率先企稳反弹。当前美债收益率持续高企,相对应压制资本市场估值水平,市场风险偏好显著下降,因此投资者应规避此前所提及的涨幅巨大的抱团个股;转而关注估值较低,业绩增长稳定,且持续受益经济修复或政策支持的细分行业龙头。

“不排除在流动性的边际收紧影响下,核心资产有继续回调的可能,但这并不影响我们长期看好核心资产的投资价值。”私募排排网未来星基金经理胡泊对《证券日报》记者表示,“如果核心资产继续回调,其投资价值反而会得到进一步凸显,再次迎来较好的布局良机。另外,建议关注核心资产一季度的业绩增长情况,其中业绩表现较好的核心资产,可通过业绩的高增长来消化估值,会率先企稳反弹。”

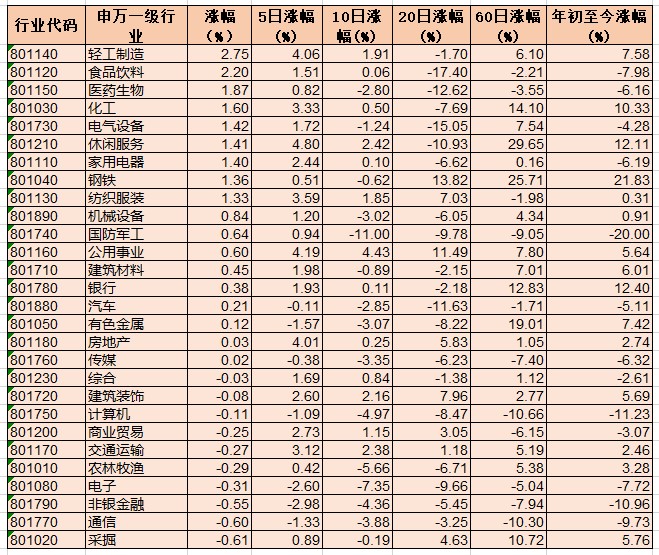

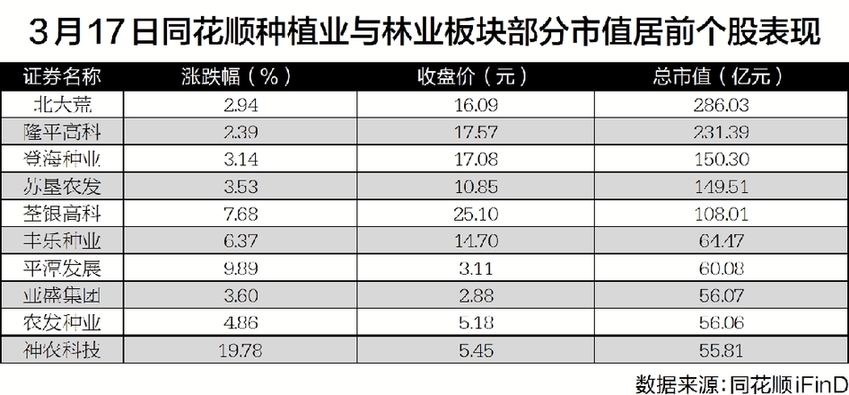

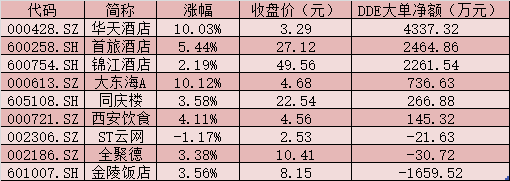

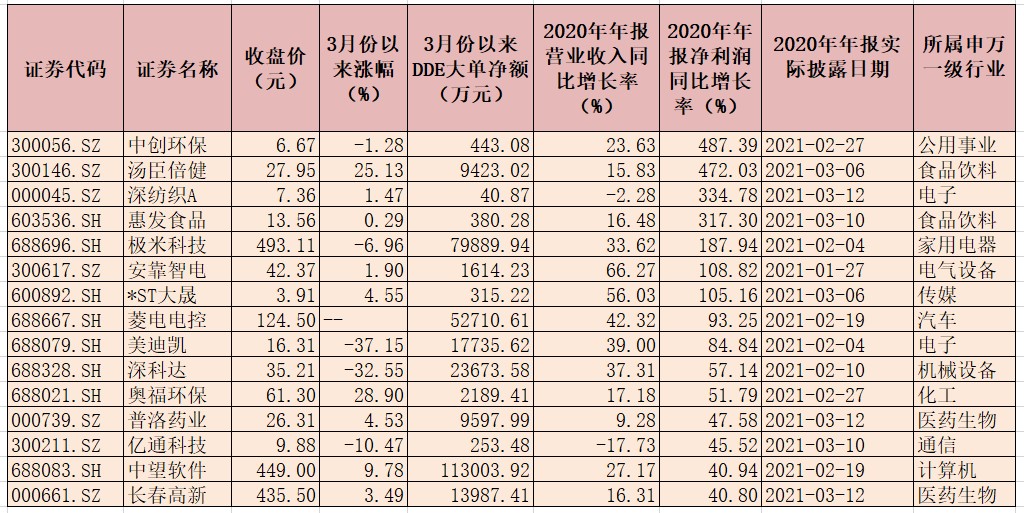

表:沪深300成份股2月18日以来市场表现一览

(吴珊)