2021年证监会系统工作会议日前在京召开。会议在总结2020年工作和分析研判当前形势的基础上,研究部署2021年资本市场改革发展稳定重点任务。至此,中国资本市场2021年的监管工作重点明确。业内人士指出,即将到来的全面注册制,将推动我国直接融资比例的提高,进而提升资本市场服务实体经济和创新的能力。

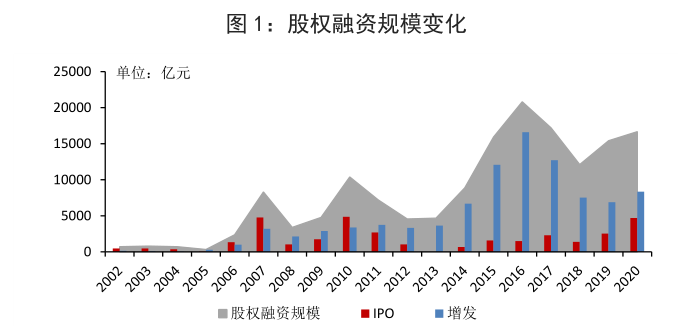

数据来源:Wind,中国银行研究院

提高直接融资比重在路上

从监管工作会议的定调来看,2021年,提高直接融资比重,着力提升资本市场服务实体经济的能力,特别是发挥资本市场对于创新驱动发展的战略支持作用,仍然是各项改革发展任务中的重点。

监管工作会议指出,坚持“建制度、不干预、零容忍”,坚持市场化法治化国际化,坚持“四个敬畏、一个合力”,深化资本市场改革开放,稳步提高直接融资比重,着力提升资本市场治理能力。在各项重点任务中,第一条就是完善服务创新驱动发展的体制机制安排,主动服务经济社会发展全局。科学合理保持IPO、再融资常态化,稳定发展交易所债券市场,完善商品及金融期货期权产品体系。完善科创属性评价标准,加强对拟上市企业股东信息披露监管,切实加强监管和风险防范,坚决防止资本无序扩张。

前海开源基金首席经济学家杨德龙对记者表示,当前我国宏观经济整体的杠杆率较高,一直以来,我国企业严重依赖银行贷款进行间接融资,通过股市、债市融资的比例仍然偏低。和发达市场相比,直接融资比例还有很大的上升空间,要想减轻企业的还本付息压力、提高直接融资比例就要大力发展资本市场,这是再明显不过的一个道理。

提高直接融资比重,是“十四五”时期资本市场的一项关键任务。《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》指出,要全面实行股票发行注册制,建立常态化退市机制,提高直接融资比重。Wind统计数据显示,2020年A股市场股权融资总规模达到1.67万亿元,其中IPO融资规模达到了4699.63亿元,创下2010年以来的新高。其中科创板达到2226.22亿元,占据了首发融资规模的半壁江山,也凸显了资本市场对于创新的支持作用。

中国银行研究院指出,股权融资是直接融资的重要组成部分,是市场化资源配置的重中之重,也是我国创新驱动型社会发展的主要抓手。股权融资不仅能够提升企业的融资效率,拓宽融资渠道,而且能够分散企业财务风险。

该机构指出,我国股权融资占社融比重长期在低位徘徊。2019年非金融企业境内股票占新增社会融资规模的比重仅为1.36%。此外,据世界银行的统计数据,2018年美国、日本和中国的股市市值占GDP比重分别为147.89%、106.90%和45.52%。我国股市市值占GDP的比重不仅低于美国这样的证券主导型国家,也低于传统的银行主导型国家日本,一定程度上反映出我国股市支持实体经济发展的功能并未完全释放。

全面注册制时代来临

2021年资本市场的另一大关键任务就是关于全面注册制,业内对此充满了期待。监管工作会议指出,扎实推进全面深化资本市场改革开放落实落地。坚持尊重注册制基本内涵、借鉴国际最佳实践、体现中国特色和发展阶段三原则,做好注册制试点总结评估和改进优化,加快推进配套制度规则完善、强化中介机构责任等工作,为稳步推进全市场注册制改革积极创造条件等。

经过试点与制度改革,全面注册制的各项条件如今正逐步具备。2019年7月22日,设立科创板并试点注册制正式落地。截至目前,科创板上市公司数量已达223家,总市值达3.46万亿元。2020年8月24日,创业板改革并试点注册制正式落地,截至目前,已经有76家创业板企业在注册制下完成了上市。从科创板和创业板的试点经验来看,市场运行较为平稳,各项制度创新和完善基本实现了预定目标。

复旦大学泛海国际金融学院教授施东辉对记者表示,推进全面注册制关键需要处理好几个关系:一是以信息披露为核心和把好上市公司质量关;二是市场化发行上市与二级市场稳定;三是法规完善和落地见效。他指出,全面注册制时代,股票市场包容性增强,股市头部化趋势明显,上市公司分化、淘汰和整合将加速实现。

东吴证券则指出,注册制有利于推动我国直接融资比例,提升股票发行效率。注册制对新股发行条件的逐渐放宽,使中国市场逐步向成熟资本市场靠拢。未来注册制与金融工具和退市机制结合提升上市企业质量,优化投资者结构,使国内资本市场充满活力。

面对即将到来的全面注册制时代,中信证券指出,股权融资方面,预计主板审核平均耗时将由490天缩短至60天。预计5年后A股上市公司总数将达到6000家以上,每年IPO将由超600家下降至300家,每年退市将由不足50家提升至200家。此外,A股行业结构优化将加速,从而改善估值体系,提升市场韧性。预计5年后A股科技和消费类市值占比将由40%提升至60%,前5%的大公司市值占比将由51%提升至70%,机构持股占比将由22%提升至31%。( 吴黎华 韦夏怡)