收益走低的行情下,怎样挑到较高收益的产品?在不少银行的“理财转让专区”,吸引了大批投资者前来“捡漏”。不过,记者注意到,目前多家银行相继关停转让业务,曾备受热捧的“二手”理财产品正逐渐降温。

一度火热到拼手速“秒杀”

理财转让业务,即用户需要提前支取理财资金时,银行允许用户将理财产品转让给第三方,并为其提供相关的转让服务。

近年来,这种类似“跳蚤市场”的二级交易平台在投资市场走热。早在2018年,重庆商报·上游新闻曾报道,在理财收益走低的行情下,相对较高的收益率吸引了大批投资者来“捡漏”。

在设立的转让区,不仅有数千元的产品,也有百万元量级的产品。部分产品的转让方按照原有的预期收益率进行转让,也有一部分转让方对收益率进行了自我定价,在原有收益率上下调。

这种“转让者收益不损失,受让者获得高收益”的模式颇受追捧,部分银行的理财转让甚至还出现过拼手速“秒光”的情况。

“当时,客户在转让时大多会选择折价转让,这对于买方,性价比会比较高,有的收益率甚至可以超过5%,像这类产品一上架,很快就被抢光了。”一位股份银行理财经理对记者回忆说。

多家银行

下架理财转让业务

曾经的火热光景,如今却难再现。近段时间以来,多家银行陆续下架了理财转让业务。

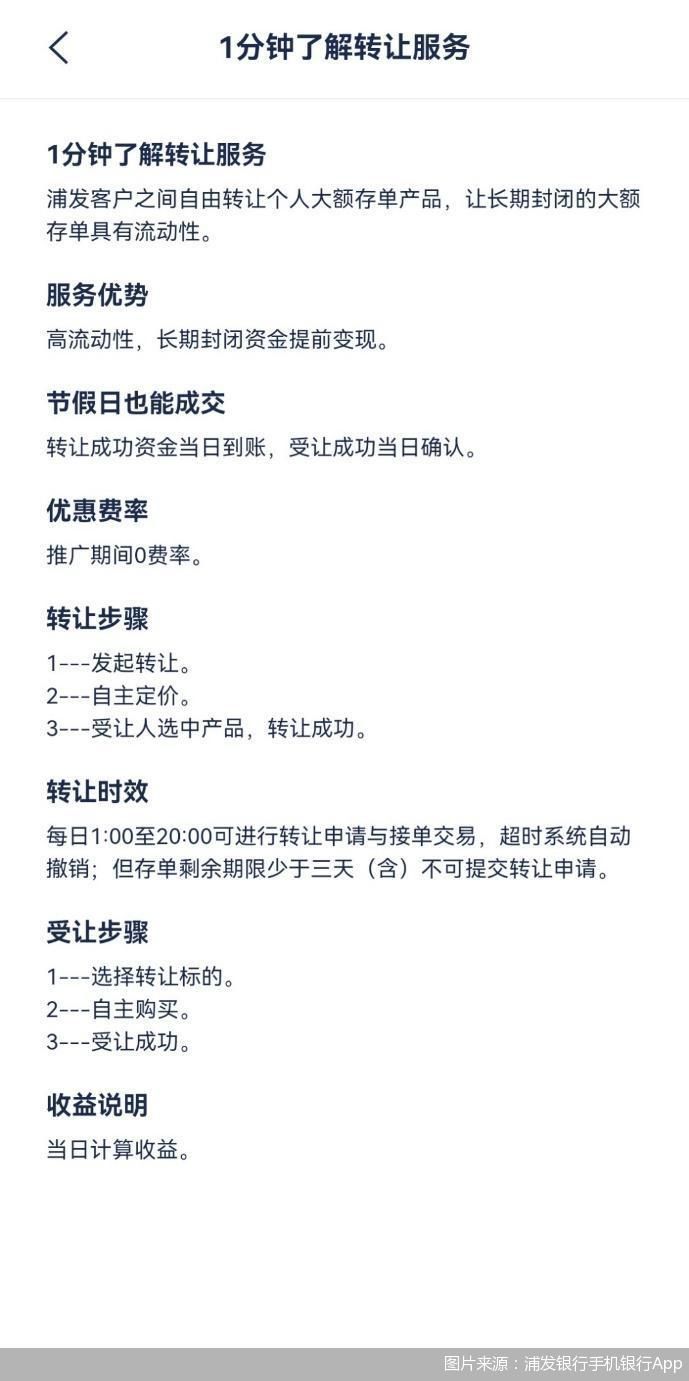

比如,浦发银行发布公告称,因系统升级改造,停止理财产品转让业务,该行电子渠道原理财转让相关入口界面将同步下架。广发银行、民生银行、招商银行等早前也公告暂停了理财转让服务。

随着银行调整理财转让业务,“二手”理财市场热度也随之下降。记者查询发现,虽然目前几家银行的理财转让业务仍在继续,但能挑选的产品已经寥寥无几。

在分析人士看来,主要是随着银行理财持续转型,净值型理财产品规模占比大幅提升。同时,在去刚兑趋势下,理财产品转让业务存在的隐患也受到关注。

融360大数据研究院分析师刘银平认为,随着资管新规过渡期临近结束,净值型理财产品将成为市场主流。不同于收益像过去一成不变,净值型产品收益率取决于底层资产的真实价格,不仅会出现波动甚至极端可能还会不保证本金,转让定价存在难度,不再适用于转让服务,预计未来或有更多银行停止理财产品转让服务。

大额存单转让业务扎堆上线

以后,还有“捡漏”的机会吗?记者注意到,和理财转让业务关停形成鲜明对比的是,几乎同一时期,多家国有银行、股份银行宣布上线大额存单线上转让功能。

在产品宣传单中,有银行介绍“大额存单产品持有方通过大额存单的转让,可以减少提前支取的利息损失,实现资金灵活变现;购买方则获得了更多产品选择的机会,可以买到存期短、收益好的产品”。

那么,对于投资者,可转让大额存单如何实现盈利?

业内人士给记者算了笔账,A持有一笔100万元的可转让大额存单,存期3年,利率3.85%,持有刚好一年。若急需资金,A发起存单转让,转让利率设为3.25%,让利0.6%,B当天买入A出让的大额存单。那么A可获得利息收益:100万元×3.25%=32500元,比提前支取多收益29000元。这时B再持有2年期即可获得全额到期利息:100万元×3.85%×3=115500元。扣减先支付A的转让利息32500元,实利收益83000元,年化利率4.019%,仍高于现售产品。

目前,监管对大额存单、理财业务的相关政策不断完善,银行已“下架”理财转让业务,大额存单转让业务是否也会受影响?

对此,中国(香港)金融衍生品投资研究院院长王红英分析认为,大额存单和银行理财转让模式有本质的不同,银行理财产品本身是不保本的,在转让的过程当中会出现一定的风险,甚至是本金的风险,但是大额存单本身属于信用较好的固定收益产品,转让应该不会有更多的限制。

从以往收益来看,大额存单产品相对较好,在目前利率水平持续相对低位的状态下,建议投资者在大额产品存续期间不要转让,除非有急用资金的需求。同时市场也要警惕大额存单频繁转让、投机性买卖的可能性。(郭欣欣)