“办一张信用卡,还能给你150元”,这样的操作你会信吗?据了解,为了完成银行分配的任务,已有银行信用卡中心人士在二手闲置交易平台上自掏腰包贴钱为用户提供信用卡办理业务。员工自掏腰包补贴办卡是否违规,该情况出现的原因有哪些?存量竞争时代,信用卡营销之路该如何走?

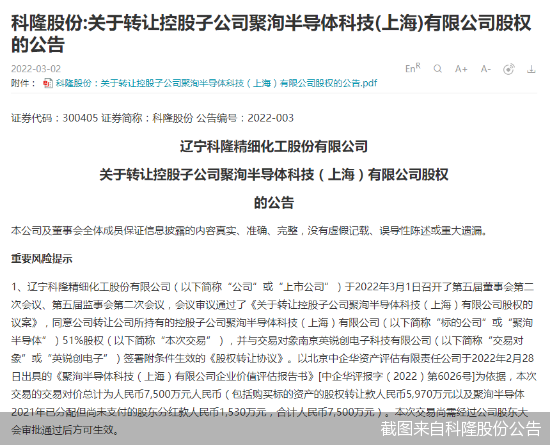

在数字金融、消费金融时代下,信用卡业务发展进入存量竞争时代。为了“拉新”抢占客户,信用卡客户经理也上演“内卷大战”。调查发现,在二手闲置交易平台上,为了完成银行分配的任务,有银行信用卡中心人士开始自掏腰包为用户提供办卡送钱服务。

员工“内卷”贴钱拉新

“办一张信用卡,还能给你150元”,这样的操作你会信吗?据了解,为了完成银行分配的任务,已有银行信用卡中心人士在二手闲置交易平台上自掏腰包贴钱为用户提供信用卡办理业务。

“扫描二维码,有惊喜”,在闲置交易平台上,某用户发布了一则虚拟物品交易信息。经了解,该用户是一家股份制银行信用卡中心运营部门人士,为了完成银行分配的任务,拉不到人才出此下策。

“扫码就可以办理信用卡,待申请审批通过后先返现50元,激活后再返现50元,绑卡消费后再返现50元,一共150元价钱可商议。”该用户介绍,“我任务要求少,所以就想自己贴点钱拉客户,如果任务要求多我自己也吃不消。”

通过扫描该用户提供的二维码信息可以看到,这是一家股份制银行员工内部推荐办卡的绿色通道,扫描后直通该行信用卡中心的申请平台,消费者可以在该平台选择标准白金卡、主题信用卡、联名卡等各类卡种,办卡申请条件也与各类信用卡申请方式一致,需要提供姓名、手机号、工作地址等个人信息等。通过该渠道申请信用卡能否快速通过审批?该用户坦言,“审批为总行进行,客户经理没有权限,若未通过则不会进行返现”。

为了完成既定的发卡指标以及中间业务收入,信用卡的拓展工作一直以来都是银行信用卡部门的重中之重。在某生活App上,也有自称银行员工的网友吐槽信用卡开卡任务繁重,并邀请同城网友办理卡片,其中也有特别标注“办卡送现金红包”的发帖。

那么,信用卡中心员工自掏腰包补贴办卡是否违规?上述股份制银行信用卡中心人士认为,该二维码是员工的个人二维码,每个员工都有自己的考核指标,所以会通过一些渠道做相关的个人推荐,该行并不限制此行为。

另一位银行信用卡中心人士提到,理论上银行员工和客户之间不能有直接的现金往来,但此类现象是银行员工自发行为,且隐秘性强、银行甄别难度大。在博通分析金融行业资深分析师王蓬博看来,出现该情况的根本原因还是信用卡增量降速所致,而且各大行的信用卡中心推广方式重叠,还处在送礼物“拉新”的十年前的传统模式,同质化严重。

聚合资源完善场景生态建设

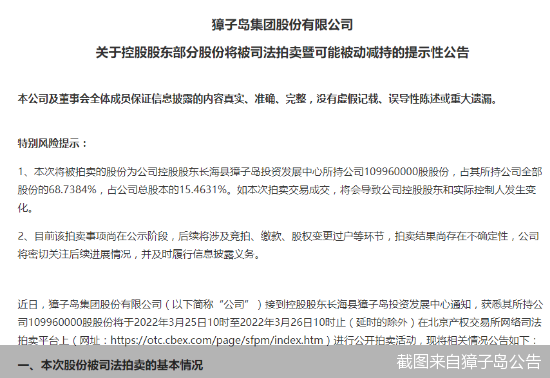

经过了多年的发展,我国信用卡及借贷合一卡已接近8亿张大关。根据央行发布的《2021年第一季度支付体系运行总体情况》,截至去年三季度末,全国共开立信用卡和借贷合一卡7.98亿张,环比增长0.97%。

在不断发展的数年时间里,信用卡的营销模式逐渐演变为两种,一类为依托线下、商圈发卡、路演活动为主,加之近两年受新冠肺炎疫情的影响,线下流量的获客力度远不如以前。

“现在年轻人更喜欢线上方式,对于他们来说,互联网金融消费产品的门槛更低,体验更方便。”一位股份制银行信用卡中心相关部门负责人表示,“今年我行对客户经理新增卡量的考核标准也有所下调,这在以前都是从未有过的情况,做出该决策的目的就是为了提高发卡质量,提升卡片活跃度。”

另一类信用卡营销模式为依托线上,推出办卡送优惠券、积分券等各类活动,不过,为了刺激用户的办卡意愿,返券的优惠模式也在无形中推高了银行的获客成本。上述股份制银行信用卡中心相关部门负责人坦言,“确实存在这样的情况,虽说现在办理信用卡返购物券、充值券这些‘拉新’手段还是比较常见,但我们也在不断创新营销模式,比如更重视团体办卡,与企业合作发卡;把明星、热门IP、二次元等元素和卡产品结合,或将年轻人高频使用的商户或平台加入卡权益,加大获客力度”。

存量竞争时代,信用卡增长规模已逐渐趋于平稳。根据央行发布的数据显示,截至2021年三季度末,信用卡和借贷合一卡在用发卡数量共计7.98亿张,环比增长0.97%,其中,人均持有信用卡和借贷合一卡0.57张,相较2021年二季度末的0.56张小幅微升。因此,银行想要脱颖而出唯有推陈出新迎合用户和市场的需求。调查发现,已有银行将目光描向“Z世代”1995年至2010年间出生的这一代人,想要抓住他们的眼球。

“从客群上来说,我们现在发力的方向就是要想方设法抓年轻人。”上述股份制银行信用卡中心相关部门负责人表示,“产品设计方面,从卡权益上找高频消费场景,从营销上更侧重线上化。从体验上更加简单直接,只要在某些高频场景的商户消费,每笔都有10%的返现,返现金额等下一次再到这些商户消费,就可以用来抵扣消费。这种模式比刷卡累计积分这种传统的形式更受年轻人喜欢,因为优惠更加直接。”

正如易观分析金融行业高级分析师苏筱芮所言,在挖掘细分领域等方面,银行需要围绕用户生命周期,注重用户精细化服务,在关键环节打造核心能力,包括如下方面,第一是产品创新,例如通过卡种创新吸引用户,第二是智能服务,可聚焦用户体验提升,满足个性化需求,第三是场景方面聚合线上与线下资源,完善场景生态建设,第四是利用5G等新技术提升数字化经营能力,为用户运营提质增效。

“银行未来应该找到客户高频使用信用卡支付的场景,然后根据此类场景进行扩展,把使用信用卡作为最便捷、最优惠的使用方式,更多地从支付场景绑定客户。提升获客手段实际上是一个整体的过程,要想真正获取用户就要建立用户运营团队和相应的数字化系统,在合规的条件下建立用户画像才能真正提升客户规模。”王蓬博如是说道。(宋亦桐)