过去两三年,在结构性行情中,基金公司的整体业绩表现突出,基金公司的“造星”运动也在轰轰烈烈地展开。进入2022年以来,伴随着市场的震荡,一顶顶投资明星的王冠开始跌落。

欲戴王冠,必承其重。

在过去两年多的基金高速发展浪潮中,一场轰轰烈烈的“造星”运动随之展开:众多基金经理王冠加身,被冠以“女神”“男神”“一哥”“一姐”“成长股猎手”乃至“国民基金经理”等称号,以短期高收益为噱头,吸引了大量投资者购买,不少新发基金一日售罄,轻松募集几十亿元甚至上百亿元。

潮水退了,才知道谁在裸泳。进入2022年以来,A股市场持续调整,绝大多数权益类基金“跌跌不休”,尤其是此前被投资者追捧的明星基金,在市场风格突变之后,投资者亏损加重。

爆款基金亏损多

对于过去两年追捧爆款基金的投资者来说,进入2022年以来,在市场震荡调整中,突然发现他们昔日追捧的投资明星,失去了往日的光环。

基金经理头上的王冠,几乎一时间全部黯淡无光。

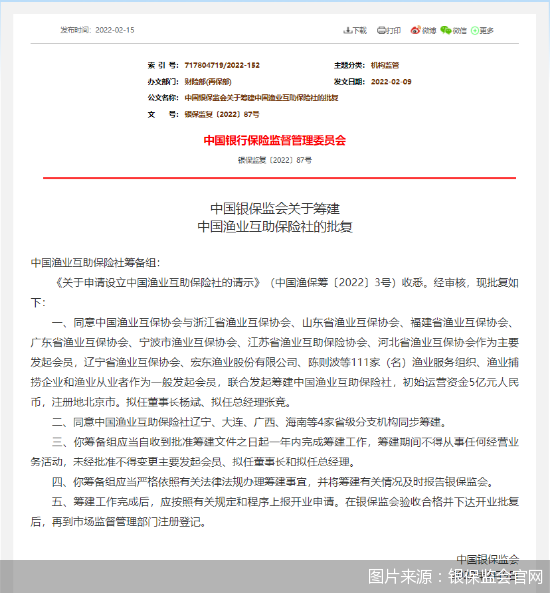

据不完全统计,从2020年7月至2021年底的一年半时间内,首募规模超30亿元的主动权益类基金共有245只。从上述基金的业绩表现看,截至2022年2月15日,成立以来依然获得正收益的基金仅有42只,占比不足两成。

与之相对应的是,上述时间段成立至今亏损超过10%以上的基金多达125只,更有33只基金成立以来亏损20%以上。

在行情较好时,大型基金公司往往是基金发行的绝对主力。从上述爆款基金成立以来的业绩表现看,在上述一年半时间内,北京一家大型基金公司发行的18只爆款基金中,截至今年2月15日,有17只处于亏损状态,其中7只基金跌幅超过15%。另一家同期发行了16只爆款基金的头部公司,成立至今亏损超过20%的基金多达5只。

王冠是如何加身的

过去两三年,在结构性行情中,基金公司的整体业绩表现突出,基金公司的“造星”运动也在轰轰烈烈地展开。

基金“造星”,宣传先行。宣传之道,要占领高地。

站在上海陆家嘴的环形天桥上,迎面就能看到巨大的基金公司宣传海报。家住浦西但在浦东上班的董小姐发现,不知从哪天开始,她上下班乘坐的地铁二号线上,基金公司的宣传海报,已经逐渐取代了此前流行的植发和电商广告,成为这座金融中心的广告商“新贵”。

在浦东世纪大道地铁站,这座人流量巨大的四条地铁交汇的地铁站内,在基金发行高峰期,几乎每个立柱上都是基金公司的宣传海报,“医药女神”“消费一哥”等类似的宣传口号随处可见。

家住郑州的小张说,大约一年多前,当她打开手机App时,经常可以发现基金公司的广告,支付宝上也会频频推荐基金,身边人也开始不断有人给她推荐基金,最终在懵懵懂懂中加入了购买基金的大军。但她最近开始不停抱怨自己亏了钱。尽管只亏损几千块钱,但却让她对投资基金心有余悸。

需要说明的是,在基金公司的推广中,往往只呈现基金业绩亮丽的一面,投资者并不能看清投资全貌。在介绍基金经理时,往往会选取对营销有利的时间节点,给投资者以超高收益的假象。

例如,某基金经理正在发行新基金,在介绍他的过往业绩时,往往会截止到2021年底的市场高点。投资者不知道的是,如果截至最新日期,在今年以来的下跌之后,其长期业绩表现就会大打折扣。另外,管理时间不足3年甚至不足1年的基金,在宣传时甚至会用年化收益率做推广。

在过去两年来的基金“造星”运动中,深圳某大型基金公司的消费基金经理被包装成“国民基金经理”,在新发基金中一举吸引了1300亿元资金认购,创下了当时的基金首发募集纪录。但投资者不知道的是,该基金经理管理时间最长的基金,从2010年底至2018年底,在长达8年的时间内,总回报仅有62.7%。尽管该基金经理能力圈以白酒为主,但很多投资者被其产品宣传打动,奔着“国民基金经理”的噱头而去,甚至买入了该基金经理管理的创新未来基金,结果短短一年出头的时间,净值就亏掉了三分之一。

沪上某基金分析人士表示,绝大部分基金经理并不具有获取阿尔法的能力,业绩好更多是来自于贝塔行情。但在基金公司的宣传中,往往会被包装成有获取超额收益的股神。“投资者关注的最重要指标就是业绩,这也导致了基金公司的‘造星’运动盛行,很多公司纷纷把主动型基金做成了主题型基金,依靠极端操作押注赌未来”。

如何破解“造星”冲动

进入2022年以来,伴随着市场的震荡,一顶顶投资明星的王冠开始跌落。

基金公司为何如此热衷于“造星”运动?这要从其基金行业的相关利益链条进行分析。

在基金投资利益链条中,涉及基金公司、公司股东、基金经理、基金销售和投资者等多方面的利益。对于基金公司来说,只有把资产管理规模做大了,基金管理费才能增加,基金公司利润才能增加,基金经理也会有更多收入。

扩大资产管理规模,上述各方都有天然的动力。从基金营销的发展现状看,打造明星管理人往往是最简单粗暴且行之有效的方法。

华南某公募基金经理分析称,在基金销售过程中,买卖双方对投资的理解有较大差异,买方对投资风险收益比往往缺乏足够认知,在信息存在巨大不对称的情况下,往往会被收益预期所迷惑,而忽略了隐藏的风险。

从过往投资历史看,在投资者疯狂追逐短期回报的时候,往往已经处于行情的阶段性高位了。对于基金公司来说,在市场火热的时候发行新基金,借助投资者的入市热情,能够轻松募集到大量资金。但随着基金规模的持续增长,对基金经理的投资能力带来巨大挑战,当超出基金经理的管理边界后,最终容易陷入业绩的泥淖中。

现实中,在高点密集发行基金的结果,往往是投资者亏钱,基金公司管理费大幅增加,基金公司股东喜笑颜开,挨骂最多的则是基金经理。

但在业内人士看来,相对于基金经理,基金公司的责任更大。很多明星基金经理的王冠,无疑源于基金公司的强力推动。

沪上某绩优基金经理曾透露,在市场行情如火如荼时,他坚持不发新基金,公司高管没有责怪他,这让他感到非常欣慰。他说:“在牛市中不趁热打铁发新基金,公司高管会面临股东方的巨大压力。”

当市场下跌之后,王冠之重,让基金经理不堪重负。如何破解基金公司的“造星”冲动?在业内人士看来,有必要对基金投资的相关利益方实行一定的利益捆绑制度。

业内人士建议,从具体的利益捆绑方式看,首先要有基金公司和基金经理的强制跟投制度。基金公司须拿出真金白银买入新发基金,基金经理也要拿出相当比例的可投资资产买入新发基金,将基金公司、基金经理和投资者的利益深度捆绑。另外,基金公司或基金经理在赎回基金时,同样需要强制公告。比如,近期深陷舆论漩涡的某医疗主题基金,该基金所在的基金公司曾在低点申购了该基金,但在2021年上半年的市场高点全部赎回,在市场高点也没有有效限购,最终基金公司赚了钱却让投资者遭遇了亏损。 (赵明超)