近期,一款收益率高达18.5%的理财产品引起了市场的关注——券商发行的“雪球结构”产品。多位银行客户经理表示,春节过后A股市场震荡调整,“雪球结构”是在震荡市里获取高收益的有效策略,因而被众多投资者所关注。

什么是“雪球结构”理财?“雪球结构”理财又有什么优势和风险?带着一系列问题,《证券日报》记者进行了采访调查。

什么是“雪球结构”理财产品

所谓雪球结构收益凭证,是指由证券公司发行的面向合格投资者的场外融资工具,由证券公司支付与特定标的的资产价格相关联的浮动收益。据了解,雪球型收益凭证产品是一种“障碍期权”,所谓的障碍,可以理解为设置了两条栏杆,一条是敲出价格,即对标的收盘价每个月观察一次,在任何一个月度观察日,挂钩标的收盘价高于敲出价格/界限,则定义为发生敲出事件;另一条是敲入价格,即对标的收盘价每天观察一次,在任何一个敲入观察日,挂钩标的收盘价低于敲入价格/界限,则定义为发生敲入事件。

事实上,该类雪球结构产品早在2019年就推出过,近期A股市场震荡调整,使得“雪球结构收益凭证”因年化利率较高再次受关注。

据了解,目前市面上的雪球结构产品大部分挂钩的是中证500指数或个股,产品期限为2年,类型为非保本浮动收益,风险较高,投资门槛最低100万元。值得注意的是,个人购买需要满足合格投资人规定,即具有2年以上投资经历,且满足以下条件之一:家庭金融净资产不低于300万元人民币;家庭金融资产不低于500万元人民币或者近3年本人年均收入不低于40万元人民币。

以《证券日报》记者获得的某头部券商销售的一款雪球结构产品为例,该产品为一款主要投资挂钩中证500指数的收益凭证。该产品敲入价格界限设定在75%,每日观察敲入;敲出价格界限则设定在100%,从第四个月开始每月观察敲出。而该产品的业绩报酬计提基准能达到年化18.5%。

“通俗来讲,如果两年内中证500指数跌了超过25%,而且一直没有涨回来过,那么会面临亏损,以两年到期的那天指数比买入时指数跌幅计算亏损,但这属于极端情况,几乎不会出现。”上述头部券商内部人士对记者表示,雪球结构产品的优势在于它为投资增加了一层缓冲空间,适应于温和上涨行情及震荡行情,同时对标的大跌有充分保护作用。“以敲入价格75%为例,若发生敲入,指数需跌25%,相当于指数跌超1600点(以中证500指数6400点为例)。”

据记者了解,上述某头部券商近期销售的雪球结构产品,最快一天时间售罄,而且每次认购人数上限200人,仅用于向符合购买该私募产品要求的合格投资者进行非公开定向宣传。另外,包括银行、信托在内的其他机构也加大了对雪球结构产品的宣传销售。

以某股份制银行代销的一款雪球结构产品为例,该产品为一款主要投资挂钩中证500指数的非本金保障型浮动收益凭证,期限24个月雪球+12个月指增,敲出界限则设定为指数较期初上涨超过0%(投资起始日后第三个月开始,每月观察),敲入界限则设定为指数较期初下跌超过30%(每日观察)。

也就是说,在三个月后的敲出观察日,中证500指数收盘价高于或等于约定敲出价格,则提前终止并获得约定的固定年化票面利率回报,年化15%;如果观察日,中证500指数收盘价低于约定敲入价格,且最终没有发生过敲出事件,那么收益凭证将面临本金亏损,亏损幅度等于指数的跌幅,产品策略转为指数增强,同时开放赎回;如果收益凭证观察期间没有发生敲入事件、且直到期末也没有发生敲出事件,那么24个月后产品结束,将获得约定的固定年化票面利率回报。

上述银行的客户经理介绍称,该类型的产品是从去年开始上线的,最近卖得比较火,有的产品已经售罄。“主要是高资产净值客户和私人银行客户买的比较多,大部分理财客户都不符合合格投资者的要求。”

《证券日报》记者发现,为了控制风险、增厚收益,上述提及的雪球结构产品均在产品后期采用指数增强策略,即使发生了敲入非敲出的情况,产品的回本概率、金额还能依赖指数的表现进行调整。

高风险与高收益总是相伴而行,在雪球结构产品大受追捧的同时,相关人士也提醒投资者注意风险。“雪球结构收益凭证仍是一款不保本的浮动收益产品,风险等级为PR5,属于较高风险型,存在本金损失的风险。投资者需要理性对待,先弄清楚其中的投资结构和逻辑,并评估自己的风险承受能力。

“雪球结构”产品存高风险

理财行业观察人士苏筱芮在接受《证券日报》记者采访时表示,雪球结构收益凭证火爆的原因多样,一是传统固收理财产品目前面临转型期,例如银行理财产品的净值化转型及互联网存款的下架;二是回顾3月份行情,大盘震荡调整后指数出现下跌,继而使一些投资者开始关注其他产品;三是雪球结构收益凭证的设计结构,在盘整期仍可以获取一定收益的特性较为吸引投资者。

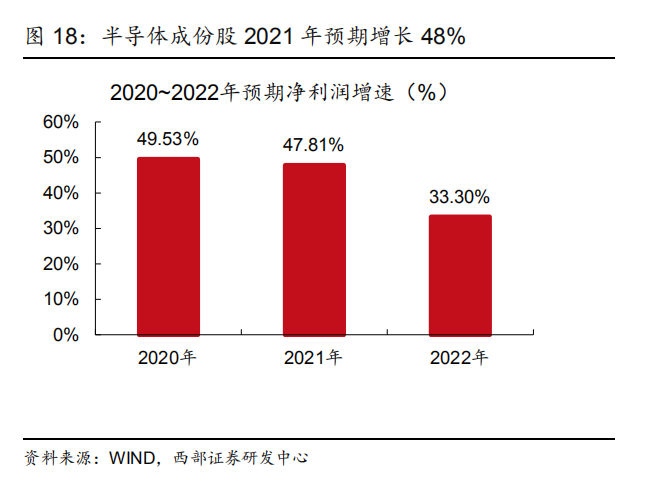

近年来,国内场外衍生品市场发展迅猛,市场体量从2015年一季度的3100亿元增长至2020年二季度的近10000亿元,增长超3倍。银行、券商及第三方渠道均通过场外衍生品发行挂钩产品,这将成为2021年财富管理行业重点关注的细分增量赛道。

对于投资者而言,现阶段是投资雪球结构产品的窗口期吗?某股份银行客户经理表示,中证500指数PB倍数处于历史25%分位数附近,安全边际较高,雪球结构产品适合震荡市及单边上涨市场。

“2020年雪球结构这类产品发行很火与产品挂钩的股票或指数有很大关系,在牛市行情下,这类产品重复续作,非常火爆。如果继续挂钩股票或股票指数,目前恐怕不是合适的时段。”宝新金融首席经济学家郑磊在接受《证券日报》记者采访时表示:“根据我们的预测,4月份反弹基本结束了,之后5月份至6月份市场都不会有太惊喜的表现,6月底到7月初可能有全年最大也是最后一次反弹,之后仍将下行。因此发行这类产品可能主要是面对震荡市场的风险,只有震荡幅度较小的行情下,才值得冒一定的风险投资这类产品。”

郑磊认为,挂钩标的产品是常规的金融衍生品,随着国内金融市场日益完善,这类产品应该会不断增多。对于震荡市,券商其实可以设计非常精细的挂钩具体股票的雪球结构产品,此时券商明显具有较大优势,投资者与券商对赌的赢率不高。(彭妍)